pr

即日ファクタリングとは、法人・個人事業主が資金調達する選択肢の1つです。

『即日資金調達』×『手続きがオンライン完結』で利用できる即日ファクタリング会社(事業者)を27社紹介します。

- ファクタリング診断

- 即日ファクタリング診断

即日ファクタリング業者の中には審査なしや審査を甘いを謳ってる業者もいますが、そういった業者は悪徳ファクタリング業者の可能性もあるので注意が必要です。

即日審査なしのファクタリングは存在しません。

今回の記事は以下を参考に作成致しました。

参考:国立国会デジタルコレクション:ファクタリング

首相官邸:金融庁即日ファクタリングpdfデータ

今回は当サイトで精査を行った当日や即日に振り込み可能な27社を紹介させて頂いております。

- この記事を読んで分かる事。

- 申込項目が少なく、審査の早い即日ファクタリング会社がおすすめ

- 個人も法人も対応。手数料1%のQUQUMOが最適

- 休みの日に資金調達したい方は土日祝日も対応のPMGが便利

- 最短1時間で資金化のファクタープラン

上記の図解でも説明をしておりますが、この中でも、QUQUMOは申し込み10分で法人も個人も審査してくれる上、手数料も1%で一番おすすめです。

ファクタープランは最短1時間で請求書を資金化します。

ファクタリングは関東財務局も関東経済産業局も中小企業の成長を支援するための各種施策を展開しています。ファクタリングを利用する中小企業向けのサポートプログラムや助成金情報も提供している安全なサービスです。

| 会社名 | 入金速度 | 手数料 | 個人 | 法人 |

|---|---|---|---|---|

| PMG (申し込み1分入金対応)  |

最短申し込み 1分 |

2%~ | 個人✕ | 法人〇 |

| QUQUMO (申し込み10分入金個人も法人も対応)  |

最短申し込み 10分 |

1%~ | 個人〇 | 法人〇 |

| ビートレーディング (個人も法人も対応)  |

最短30分審査 | 2%~12 | 〇 | 〇 |

ファクタープラン |

最短1️時間審査 | 1.8%~ | 〇 | 〇 |

ベストファクター |

最短24時間 | 2%~ | 〇 | 〇 |

| 日本中小企業金融サポート機構 (個人も法人も対応)  |

最短30分審査 | 1.5%~ | 〇 | 〇 |

ペイトナーファクタリング |

最短10分審査 | 10% | 〇 | 〇 |

目次

- 1 オンラインで即日入金してくれるファクタリング会社27選

- 1.1 PMGは高い通過率と柔軟な審査による低手数料を実現

- 1.2 QuQuMo(ククモ)は最短2時間で完全オンラインのみOK

- 1.3 ビートレーディングは即日調達可能でLINE相談対応

- 1.4 ベストファクターはオンラインで請求書を送るだけの即日ファクタリング

- 1.5 日本中小企業金融サポート機構は赤字法人でもファクタリング

- 1.6 メンターキャピタルは業界屈指の低手数料と高い審査通過率

- 1.7 ペイトナーファクタリングは最短10分入金でフリーランス向き

- 1.8 アクセルファクターはファクタリング審査通過率93%の即日入金

- 1.9

- 1.10 Fintoファクタリングの即日対応は急な資金ニーズに応える新しい選択肢

- 1.11

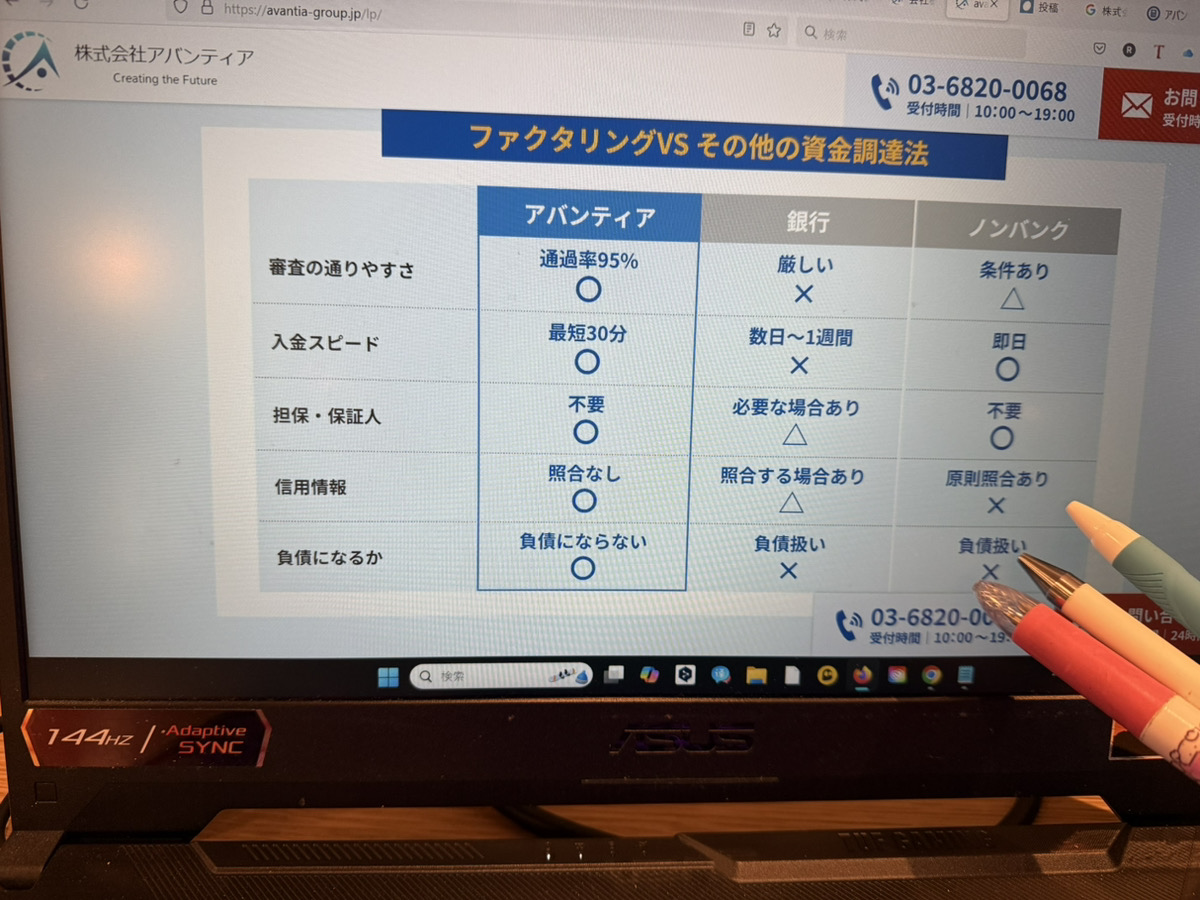

- 1.12 アバンティア ファクタリングは赤字決算など気にせず申し込み可

- 1.13 西日本ファクターは関西中心で即日1000万まで対応可能

- 1.14 PayToday(ペイトゥデイ)は完全オンラインAI対応で即日着金

- 1.15 ファクタリングベストはオンラインのみで同時見積もりが便利

- 1.16 オッティファクタリングはスピード重視で即日入金可能

- 1.17

- 1.18 TRY(トライ)は手数料を抑えて最短即日対応のファクタリング

- 1.19 いーばんくは最短即日で最大2000万円までのファクタリング

- 1.20 アウル経済の手数料は最低1%から

- 1.21 OLTA(オルタ)は最短1営業日以内で2社間ファクタリング

- 1.22 えんナビは24時間365日体制で審査・サポートに対応

- 1.23 ラボルは金額の上限を気にすることなく利用できる

- 1.24 GMO BtoBはリピート率86%以上を記録していて信頼されている

- 1.25 フリーナンスは個人事業主向けのファクタリングサービス

- 1.26 MSFJは内容別に窓口が分けられていて申し込みやすい

- 1.27 事業資金エージェントは年間3,000件以上対応していて安心できる

- 1.28 トップ・マネジメントは業界初の2.5社間ファクタリングを導入している

- 1.29 イージーファクターは少ない書類と最短10分の審査見積もりで利用しやすい

- 1.30 テラスは診療報酬債権・介護報酬債権にも対応している

- 1.31 ネクストワンは審査通過率が96%でほぼ審査に通過できる

- 1.32 マネーフォワードアーリーペイメントは発注時点での買取に対応している

- 1.33 三共サービスは初回事務手数料が無料

- 1.34 三菱UFJファクターは大手金融機関のグループ会社で安心感がある

- 1.35 ウイットはスピード対応の小口特化のファクタリングサービス

- 1.36 入金QUICKは業界トップクラスの手数料の低さ

- 2 即日オンライン対応のファクタリング会社を選ぶポイント

- 3 即日ファクタリングで速くお金を受け取るコツ

- 4 即日ファクタリングについてよくある質問

オンラインで即日入金してくれるファクタリング会社27選

| 会社名 | 入金速度 | 手数料 | オンライン完結 | 審査通過率 |

|---|---|---|---|---|

| PMG (申し込み1分個人も法人も対応) |

最短申し込み 1分 |

2%~ | 〇 | 98% |

| QUQUMO (申し込み10分入金個人も法人も対応)  |

最短申し込み 10分 |

1%~ | 〇 | 98% |

| ビートレーディング (個人も法人も対応)  |

最短2時間 | 2%~ | 〇 | - |

| ベストファクター | 最短即日 | 2%~ | 〇 | 90%以上 |

| 日本中小企業金融サポート機構 (個人も法人も対応)  |

最短30分審査 ※審査は30分ですが、入金速度は3時間です |

1.5%~ | 〇 | - |

| メンターキャピタル | 最短30分 | 2%~ | 〇 | 92%以上 |

| ペイトナーファクタリング | 最短10分 | 10% | 〇 | 95%以上 |

| ラボル | 最短即日 | 10% | 〇 | 98%~ |

| アクセルファクター | 最短即日 | 2%~ | 〇 | 93% |

| ファクタリングベスト | 最短3時間 | – | 〇 | – |

| フリーナンス | 最短即日 | 3%~10% | 〇 | – |

| AGビジネスサポート | 最短即日 | 3.1%〜18.0% | 〇 | – |

| INVOY | 3営業日以内 | 3% | 〇 | – |

| 西日本ファクター(対象地域:九州、中国、四国、近畿) | 最短即日 | – | 〇 | – |

| いーばんく | 最短即日 | 4~9% | 〇 | – |

| アウル経済 | 最短2時間 | 1%〜10% | 〇 | – |

| えんナビ | 最短即日 | 5%~ | × | 90%~ |

| GMO BtoB | 最短2営業日 | 1%~ | 〇 | – |

| MSFJ | 最短即日 | 1.8%~9.8% | 〇 | 90%~ |

| 事業資金エージェント | 最短2時間 | 1.5%~ | 〇 | 90%~ |

| TRY(トライ) | 最短即日 | 3%~ | 〇 | 80%~90% |

| PayToday(ペイトゥデイ) | 最短即日 | 1%~ | 〇 | 95%以上 |

| トップ・マネジメント | 最短即日 | 3.5%~12.5% | 〇 | 90%~ |

| イージーファクター | 最短即日 | 2%~8% | 〇 | 90%~ |

| テラス | 最短即日 | 5%~ | 〇 | 94% |

| ネクストワン | 最短即日 | 1.5%~8% | 〇 | 96% |

| マネーフォワードアーリーペイメント | 最短即日 | 1%~10% | 〇 | – |

| 三共サービス | 最短翌日 | 5%~8% | 〇 | 95%~ |

| 三菱UFJファクター | 最短即日 | 2%~ | 〇 | 90%~ |

| ウイット | 最短2時間 | 2%~15% | 〇 | 95% |

| 入金QUICK | 最短2営業日 | 0.5%~3.8% | 〇 | – |

| アバンティア ファクタリング | 最短30分 | 1%~(条件により変動) | 〇 | 95.0% |

ファクタリングは融資ではないので、基本的にどこのファクタリング事業者も審査通過率は高い水準となっています。

手数料は発生しますが基本的に低く設定されていて、即日入金にも対応しています。急に資金調達が必要になったときでも検討できます。

以下のグラフのように当サイトでもアンケートを実地し、調査してみました。

建設業やサービス業など多くの業者がファクタリングを使用しています。

どなたでも利用出来る安全なサービスと言えます。

消費者庁でも消費者保護の観点から、ファクタリングに関連する消費者被害の防止に取り組んでいます。ファクタリング契約に関する情報や、トラブルが発生した際の相談窓口も提供しています。

中小企業庁は、ファクタリングを含む各種の資金調達手段を利用する中小企業を支援するための認定支援機関をリスト化しています。これらの支援機関を活用することで、より効果的なファクタリングの利用が可能となります。

参考:経済産業省

以下は当サイトでアンケートを実地した結果の2025年の業種別ファクタリング利用状況です。

今回紹介しているファクタリング事業者は、全て安心して利用できます。

法務省債権譲渡登記制度では債権譲渡登記制度に関する情報を提供しており、ファクタリングを利用する際の債権譲渡手続きについて詳しく説明しています。この制度を利用することで、債権譲渡の公的な証明を得ることができ、トラブルを防止することができます。

- PMG

- QuQuMo(ククモ)

- ビートレーディング

- ベストファクター

- 日本中小企業金融サポート機構

- メンターキャピタル

- ペイトナーファクタリング

- ラボル

- Fintoファクタリング

- アクセルファクター

- ファクタリングベスト

- オッティファクタリング

- アバンティア ファクタリング

- PayToday(ペイトゥデイ)

- いーばんく

- アウル経済

- OLTA(オルタ)

- えんナビ

- GMO BtoB

- フリーナンス

- MSFJ

- 事業資金エージェント

- トップ・マネジメント

- イージーファクター

- テラス

- ネクストワン

- マネーフォワードアーリーペインメント

- 三共サービス

- 三菱UFJファクター

- ウイット

- TRY(トライ)

- 西日本ファクター(対象地域:九州、中国、四国、近畿)

- 入金QUICK

『どのファクタリング事業者に申し込むか』迷ったときには、こちらの27社の中から好みのところを選ぶといいでしょう。

当サイトではQUQUMOオンラインをおすすめしております。

理由は入金申し込み最短10分の速さと個人と法人両方で使用出来る事です。

QUQUMO(申し込み10分入金)はこちら

今回の記事は以下の金融庁の記事を参考にしております。

出典:金融庁即日ファクタリングについて

貸金業登録を受けていない者が、個人間での融資を装って業として、違法な貸付けを行う事案(SNS個人間融資)が発生していますので、十分注意してください。

また2026年1月1日施行の下請法(取適法)改正で、ファクタリングを利用した支払いにも新たな規制が導入されます。従来は60日超の手形払いのみ禁止でしたが、改正法ではファクタリングによる支払いでも、中小事業者が満額を受け取れない場合は禁止に。高額な手数料で資金繰り負担を押し付ける行為が取り締まられます。

ファクタリングを自主的に利用する企業は今まで通りご利用いただけます。規制対象となるのは、発注企業が一方的にファクタリングを使用するように押し付けるケースのみです。

以下では、各社の特長をさらに詳しく見ていきます。

PMGは高い通過率と柔軟な審査による低手数料を実現

- PMGのポイント

- 低手数料のファクタリング業者

- 220億円突破で利用者数が多い信頼できるファクタリング業者

- 乗り換えで選ばれることが多い=条件が良い

【公式】PMGはこちらから

| 事業者名 | PMG |

|---|---|

| 入金速度 | 最短即日 |

| 手数料 | – |

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

| 買取可能額 | 最大2億円 |

| 申込対象 | 法人 |

| 契約方法 | オンライン |

| 必要書類 | ・請求書 ・本人確認書類 必要に応じてその他 |

| 営業時間 | 平日8:30~18:00 |

PMGは法人が利用でき、審査通過率の高さと手数料の低さが強みです。

即日ファクタリングにも対応しています。

これまでの買取金額は220億円を突破。積極的な請求書買取をしています。

PMGは手数料が非公開です。審査によって確定します。手数料の下限と上限を公開しているファクタリング業者は多いので、非公開だと初めてファクタリングに申し込む法人には懸念点になる可能性があります。

しかしPMGは乗り換えでの利用者が多いことから、手数料の低さに期待できます。

審査スピードは速く手数料はすぐにわかります。提示された手数料に納得できなければ断ることができます。

まずは申し込み、手数料を確認してみると、これまでファクタリングの経験がある法人にとってPMGの手数料が一番低い手数料になる可能性があるでしょう。

出典:グーグルマップファクタリングPMGの口コミ

申し込み時、丁寧かつ迅速な対応を

していただき急な申し出なども笑顔で

毎回対応をしていただいております。

御社のサービスに大満足しております。終業後の遅い時間にも関わらず

わざわざ私の最寄り駅までお越しを

いただいたりなど気遣いや立ち振る舞い

など私の個人的な意見ではありますが

かなりの人格者かと思っております。今後とも引き続きよろしく

お願い申し上げます。

世界的に見ても企業数が多く、中小企業が支えている日本社会。

しかし資金繰りの選択肢は欧米先進国に後れを取っています。

ファクタリングは欧米では主流の、融資よりも利用者のリスクが少なく審査も速く確実かつ合理的な資金調達方法です。

そこに目をつけて積極的に日本で提供を行ってきたPMGは最先端です。PMGはおすすめのファクタリング業者です。

8:00~20:00まで開いている窓口「0120-901-680」があり、問い合わせると親身になって対応してくれます。

PMGのメリット・デメリット

PMGのメリットは、手数料です。

手数料が公開されていないにも関わらず手数料がメリットであるのは、乗り換えでの利用者が多いことです。

法人は手数料が下がらなければ、ほとんどの場合わざわざ乗り換えません。

よってPMGには手数料の低さに期待できます。

PMGで資金調達すれば、債務不履行リスクを軽減する事が可能です。

PMGではファクタリングの他に中小企業に向けた財務コンサルティングサービスを提供しています。

財務の専門家が在籍していないことが多い中小企業に、外部企業であるPMGが抱える専門家がアドバイスを行い経営立て直しや利益の強化を行います。

財務諸表などの経営データをもとに財務分析・採算分析を実施。戦略立案・中期経営計画・単年度予算計画の策定を行います。

そして月々の予算実績のモニタリングまで幅広く支援します。

資金調達だけではなく、先を見据えた経営を行いたいならPMGは低手数料と併せて役立つファクタリング業者です。

| 会社名 | ピーエムジー株式会社 |

|---|---|

| 本社所在地 | 東京都新宿区西新宿2丁目4番1号 新宿NSビル6階 |

| 電話番号・FAX | 0120-901-680(通話料無料) |

| 上場市場 | 未上場 |

| 創業 | 2015年5月 |

| 事業内容 | ファクタリング事業 |

QuQuMo(ククモ)は最短2時間で完全オンラインのみOK

QUQUMO(申し込み10分入金)はこちら

| 事業者名 | QuQuMo(ククモ) |

|---|---|

| 入金速度 | 最短2時間 |

| 手数料 | 1%~ |

| 種類 | 2社間ファクタリング |

| 買取可能額 | 上限なし |

| 申込対象 | 法人、個人事業主 |

| 契約方法 | オンライン |

| 必要書類 | 請求書・通帳 |

| 営業時間 | 平日9:00~19:00 |

QuQuMo(ククモ)の必要書類は「請求書」と「通帳」というたったの2点だけ。申し込みから契約までオンライン完結だから楽々で、最短2時間で入金可能です。

とにかく簡単。資金調達に手間がかかって面倒くさいイメージを持っているなら、QuQuMo(ククモ)を利用したら拍子抜けするのではないでしょうか。

QuQuMo(ククモ)は2社間ファクタリング限定です。3社間ファクタリングは選べません。

2社間ファクタリングだからこそ取引先への通知や登記は不要です。基本的に売掛先にはファクタリング利用を知られることはありません。

QuQuMo(ククモ)は、クラウドサインを用いて契約を締結するので、セキュリティ対策もばっちりです。

手数料は1%~と低く、買取上限はなし。

法人でも個人事業主でも、どちらでも利用しやすいです。

QuQuMo(ククモ)のメリット・デメリット

QuQuMo(ククモ)は少ない書類で上限なしの資金調達を、最短たったの2時間でできます。

プロセスの簡素化を望む法人・個人事業主にとっては、QuQuMo(ククモ)ほど希望に適しているファクタリング業者はなかなかないでしょう。

請求書の買取上限額に制限がないので、事業規模の大きい企業でも金額の制限なく希望通りの資金調達ができます。

QuQuMo(ククモ)債権譲渡登記の設定は不要で、履歴には残らないこともメリットです。

QUQUMO(申し込み10分入金)はこちら

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 本社所在地 | 〒171-0022 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号・FAX | 03‐5957‐5950 |

| 上場市場 | 未上場 |

| 設立 | 2017年9月 |

| 事業内容 | ファクタリング事業 |

ビートレーディングは即日調達可能でLINE相談対応

ビートレーディング(個人も法人も対応済)はこちら

| 事業者名 | ビートレーディング |

|---|---|

| 入金速度 | 最短2時間 |

| 手数料 | 2社間:4~12% 3社間:2~9% |

| 種類 | 2社間ファクタリング 3社間ファクタリング |

| 買取可能額 | 上限なし |

| 申込対象 | 法人、個人事業主 |

| 契約方法 | オンライン、対面 |

| 必要書類 | ・売掛債権に関する資料(契約書、発注書、請求書など) ・通帳のコピー(表紙付2ヶ月分) |

| 営業時間 | 平日9:30~18:00 |

ビートレーディングの必要書類は2点のみ!WEB・メール・FAX・LINE・会員サイトから好きな方法を選んで申し込みできます。

2社間ファクタリングだけでなく、さらに手数料を抑えられる3社間ファクタリングにも対応しています。

ビートレーディングは、累計買取額1,300億円以上の実績あり!ファクタリングの取扱件数は5.8万社以上と、ファクタリング業界の中でもトップ水準です。

特に信用を重視する法人・個人事業主は、ビートレーディングを検討してみるのはいかがでしょうか。

ビートレーディングは、行政であるつくば市の公式サイトでも紹介されています。

出典:つくば市公式サイト「企業版ふるさと納税」

株式会社ビートレーディング様の企業PR

事業内容

株式会社ビートレーディングは、売掛金買取サービス「ファクタリング」を提供しています。東京・仙台・名古屋・大阪・福岡の全国5か所に拠点を構え、全国各地の企業を支援しています。「携わるすべての人々の幸せを追求する」という経営理念のもと、社員だけでなくお客様を含めたすべての人々が幸せになる方法を常に追求する企業です。

ビートレーディングは2社間・3社間それぞれの場合の手数料を明記しています。手数料が低く、上限もなし。少額ファクタリングにも高額ファクタリングにも向きます。

ビートレーディングのメリット・デメリット

ビートレーディングは手数料が低く、実績が豊富、申し込みも簡単で、最短2時間で資金調達できるというメリットがあります。

オンライン完結できるので、対面での契約も不要。全国どこからでも申し込みできます。

迷ったときはLINEで気軽に相談でき、質問だけでもOKです。

ビートレーディング(個人も法人も対応済)はこちら

参考:https://betrading.jp/

| 会社名 | 株式会社ビートレーディング |

|---|---|

| 本社所在地 | 〒105-0012 東京都港区芝大門1-2-18 野依ビル3階・4階 |

| 電話番号・FAX | 03-6450-1604 |

| 上場市場 | 未上場 |

| 設立 | 2012年4月 |

| 事業内容 | ファクタリング事業 コンサルティング事業 |

ベストファクターはオンラインで請求書を送るだけの即日ファクタリング

| 事業者名 | ベストファクター |

|---|---|

| 入金速度 | 最短即日 |

| 手数料 | 2~20% |

| 種類 | 2社間ファクタリング |

| 買取可能額 | 制限なし |

| 申込対象 | 法人、個人事業主 |

| 契約方法 | オンライン、電話 |

| 必要書類 | 身分証明書、請求書か見積書、通帳 |

| 営業時間 | 平日10時~19時 |

ベストファクターは、即日ファクタリングOK!そして1億円までの高額ファクタリングに対応しているファクタリング事業者です。

そのため大きなお金を動かす契約がある法人が利用しやすいでしょう。

申込はオンライン完結で楽々でき、必要書類も少なく済むのでスムーズなファクタリングに期待できます。

ベストファクターは公式サイト上に、ファクタリングの手数料についての簡易診断シミュレーターが設置されています。

ベストファクターの買取手数料は2~20%の範囲で決まってきて、金額によって適用される手数料が変動します。

気になる方は検討の段階でこの簡易診断シミュレーターを使ってみるといいでしょう!

ベストファクターのメリット・デメリット

ベストファクターは審査通過率が92%以上で余程のことがない限りは審査に落ちにくいです。

ファクタリングの審査に通過できず、事業成長に必要な資金調達ができないケースが多いです。

ベストファクターならその心配がなく、資金調達で困ることもなくなります。

一方で、ベストファクターは社歴が浅く信頼性にやや欠ける点がネックです。

2017年に創業された会社で、審査通過率の点では安心できても企業そのものの安心感にやや不安が残る点に注意してください。

| 会社名 | 株式会社アレシア |

|---|---|

| 本社所在地 | 〒169-0075 東京都新宿区高田馬場3-2-14 |

| 電話番号・FAX | 06-6648-4000 |

| 上場市場 | 未上場 |

| 設立 | 2017年1月 |

| 事業内容 | ファクタリング 資金コンサルティング 投資コンサルティング 経営コンサルティング |

日本中小企業金融サポート機構は赤字法人でもファクタリング

日本中小企業金融サポート機構(個人も法人も対応済)はこちら

| 事業者名 | 日本中小企業金融サポート機構 |

|---|---|

| 入金速度 | 最短3時間 |

| 手数料 | 1.5%~ |

| 種類 | 2社間ファクタリング 3社間ファクタリング |

| 買取可能額 | 無制限 |

| 申込対象 | 法人、個人事業主 |

| 契約方法 | オンライン、メール、FAX、LINE |

| 必要書類 | 通帳のコピー(表紙付き、3ヶ月分) 売掛金に関する資料(請求書・契約書など) |

| 営業時間 | 平日9時30分~18時 |

日本中小企業金融サポート機構は最短3時間で入金が可能です。

2社間ファクタリングと3社間ファクタリングの両方に対応しているので、状況に併せてどちらで対応するか相談できます。

なお、日本中小企業金融サポート機構は赤字法人でも申し込めます。審査に通るか不安を感じているときにも検討しやすいファクタリング事業者です。

オンライン完結でファクタリングOK!そしてLINE相談もできるので、気軽に連絡できます。

日本中小企業金融サポート機構のメリット・デメリット

日本中小企業金融サポート機構は手数料が1.5%からという、優れた低さをしている点が魅力的です。

2社間ファクタリングだと20%近くの手数料がかかっても決しておかしくありません。

しかし、1.5%からであれば他社よりも負担を押さえて資金調達しやすいです。

その反面、手数料が低いと負担が軽減できる代わりに、業者側に入る利益が少なくなるため、審査が厳しくなります。

少なくとも過去に信用情報に傷が入ったことがある場合だとあまりおすすめしません。

日本中小企業金融サポート機構(個人も法人も対応済)はこちら

| 会社名 | 一般社団法人 日本中小企業金融サポート機構 |

|---|---|

| 本社所在地 | 〒105-0011 東京都港区芝公園1-3-5 ACN芝公園ビル2階 |

| 電話番号・FAX | 03-6435-7371 |

| 上場市場 | 未上場 |

| 設立 | 2017年5月 |

| 事業内容 | 資金調達、資本政策、企業の財務及び事業再生等に関するアドバイザリー及びコンサルティング業務 |

参考:https://chushokigyo-support.or.jp/

メンターキャピタルは業界屈指の低手数料と高い審査通過率

メンターキャピタルは、事業者の多様な資金ニーズに迅速に応えることを主眼に置いたファクタリングサービスを提供しています。

最大の特長は、その圧倒的なスピード感にあります。

申し込みから審査、そして入金までが非常にスムーズで、最短で即日の資金化を実現します。

「明日までに支払いをしなければならない」「急な大口の受注で仕入れ資金が必要になった」といった、一刻を争う事態において、このスピードは経営の生命線となり得ます。

銀行融災のように煩雑な手続きや長い審査期間を待つ必要がなく、ビジネスチャンスを逃さずに事業を展開できる環境を整えます。

資金調達において、スピードと並んで重要なのがコストです。

メンターキャピタルは、業界最低水準の手数料率を掲げており、事業者の負担を最小限に抑える努力をしています。

取引先に通知を行わない「2社間ファクタリング」では5%から、取引先の承諾を得て行う「3社間ファクタリング」では2%からという手数料率は、より多くのキャッシュを手元に残すことを可能にします。

【公式サイトはこちら】メンターキャピタル

さらに特筆すべきは、その柔軟な審査体制です。

審査通過率は92%以上という高い水準を誇り、過去の財務状況だけで判断されることはありません。

赤字決算や債務超過、税金の滞納といった状況を抱える事業者であっても、売掛債権の信用性に基づいて審査が行われるため、融資を断られた経験のある方でも資金調達の道が開かれています。

これは、事業の現状と未来の可能性を重視するメンターキャピタルならではの強みと言えるでしょう。

メンターキャピタルは、個人事業主から中堅・中小企業まで、幅広い事業規模に対応しています。

買取可能額は30万円の少額から最大1億円までと幅広く設定されており、「少しだけつなぎ資金が欲しい」というニーズから、大規模な設備投資や事業拡大に伴う資金需要まで、あらゆるシーンで活用できます。

申し込み手続きはオンラインで完結するため、日本全国どこからでも利用可能です。

場所や時間を選ばずに資金調達の相談ができる手軽さは、多忙な経営者にとって大きなメリットとなります。

必要な書類も最小限に抑えられており、迅速な手続きを後押ししています。

資金繰りの悩みは、事業成長の大きな足かせになりかねません。

メンターキャピタルの即日ファクタリングは、その足かせを取り払い、事業を次のステージへと加速させるための強力なエンジンとなるでしょう。

迅速かつ柔軟な資金調達を検討している方は、一度相談してみてはいかがでしょうか。

ペイトナーファクタリングは最短10分入金でフリーランス向き

| 事業者名 | ペイトナーファクタリング |

|---|---|

| 入金速度 | 最短10分! |

| 手数料 | 10% |

| 種類 | 2社間ファクタリング |

| 買取可能額 | 1~100万円 |

| 申込対象 | 法人、個人事業主 |

| 契約方法 | オンライン |

| 必要書類 | 本人確認書類、請求書 |

| 営業時間 | 平日10時~19時 |

ペイトナーファクタリングは、累計申請件数が10万件を突破していて実績が豊富かつ今も実績を更新していっているため、信頼できます。

しかも最短10分での入金対応が可能で、ファクタリング業界の中でもトップ水準でスピーディーです。

(※ただし平日のみの営業なので、土日は最短10分入金はできません。入金時間の短さに惹かれて選ぶときは申し込みのタイミングに注意しましょう)

ペイトナーファクタリングの良いところは、入金までの時間の短さだけではありません。

必要書類の内容がシンプルなので、申込準備が楽に済むというのも良さです。

手数料は一律なので他よりも高く見えやすいですが、どの金額でも手数料の%が変わらないというのは場合によってはメリットにもなるでしょう。

少額の対応を希望しているときなど、便利な選択肢です。

ペイトナーファクタリングのメリット・デメリット

ペイトナーファクタリングは累計申請件数が10万件以上で安心して申し込みやすいメリットがあります。

申し込みの実績を公開していると、それだけ過去の経験に基づいて適切なサポートが受けやすくなります。

安心できる実績を持つファクタリングサービスからサポートを受けるのであれば、ペイトナーファクタリングを選択してみてください。

一方で、ペイトナーファクタリングは初回取引では25万円までしか取引できないデメリットもあります。

事業規模がある程度大きくなると25万円ではまともに投資できません。

本当に資金調達が必要になる前に一度利用しておき、2回目以降で必要な金額資金調達できるようにしておきましょう。

| 会社名 | ペイトナー株式会社 |

|---|---|

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5-9-1 麻布台ヒルズ ガーデンプラザB 5F |

| 電話番号・FAX | 06-6131-7455 |

| 上場市場 | 未上場 |

| 設立 | 2019年2月 |

| 事業内容 | BtoB決済サービスの提供 与信モデルの企画・開発・運営 |

アクセルファクターはファクタリング審査通過率93%の即日入金

アクセルファクターはこちら

| 事業者名 | アクセルファクター |

|---|---|

| 入金速度 | 最短3時間 |

| 手数料 | 100万円まで10%~ 500万円まで5%~ 1,000万円まで2%~ |

| 種類 | 2社間ファクタリング 3社間ファクタリング |

| 買取可能額 | 30万円以上~ |

| 申込対象 | 法人、個人事業主 |

| 契約方法 | オンライン、対面、郵送 |

| 必要書類 | 売掛金が確認できる書類(請求書等) 入金が確認できる預金通帳 直近の確定申告書(所得税又は法人税) 代表者の身分証明書 |

| 営業時間 | 平日10時~19時 |

アクセルファクターは、審査通過率が高く対応もスピーディーです。

申し込むと専属担当者がついてくれて丁寧なサポートがあります。ファクタリングが初めてで不安を感じている方でも利用しやすいでしょう。

なお、アクセルファクターの債権下限金額は30万円以上からとなっています。比較的少額から利用できるので、法人だけでなくフリーランス(個人事業主)にも向いています。

アクセルファクターは、債権の金額が高くななればなるほど手数料は下がっていくシステムを導入しています。

アクセルファクターは出典:経営革新等支援機関に登録されています。

少額でも利用しやすいとはいえ、高額を希望しているときにもしっかり頼れます!

アクセルファクターのメリット・デメリット

アクセルファクターではノンリコースの契約ができる魅力があります。

ノンリコースは特定の事業などにおいて責任範囲を限定して資金調達・返済できるローンの仕組みです。

ノンリコースでの取引を視野に入れるのであれば、選択肢の1つとして考えてみてください。

しかし、アクセルファクターではまだ取り扱っている金融機関が他社よりも少ないです。

主に以下の金融機関に対応しています。

- あおぞら銀行

- SBI新生銀行

- みずほ銀行

- 三井住友銀行

- 三井住友信託銀行

- 三井住友ファイナンス&リース

- オリックス

- 三菱UFJ銀行

上記以外の銀行口座を事業用の口座として扱っている場合は、他のファクタリングサービスを利用しましょう。

アクセルファクターはこちら

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 本社所在地 | 〒169-0075 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

| 電話番号・FAX | 0120-782-056 |

| 上場市場 | 未上場 |

| 設立 | 2006年8月 |

| 事業内容 | ファクタリング事業 コンサルティング事業 |

Fintoファクタリングの即日対応は急な資金ニーズに応える新しい選択肢

【公式】Fintoファクタリングはこちらから

| 事業者名 | Fintoファクタリング |

|---|---|

| 入金速度 | 最短即日 |

| 手数料 | 2% ~ |

| 種類 | 2社間ファクタリング |

| 買取可能額 | 10万円 ~ 上限なし |

| 申込対象 | 法人・個人事業主 |

| 契約方法 | オンライン完結 |

| 必要書類 | 身分証明書、請求書、通帳のコピー(3点のみ) |

| 営業時間 | 24時間365日(申込受付) |

資金繰りは、事業を運営する上で常に重要な課題です。

特に、予期せぬ出費や急な支払いが重なった際、「今日中に資金が必要だ」という状況は、多くの経営者が経験する悩みではないでしょうか。

そんな緊急時に頼りになるのが、Fintoファクタリングが提供する即日資金化サービスです。

Fintoファクタリングは、売掛債権(請求書)を迅速に現金化することで、事業者の資金繰りを強力にサポートします。

銀行融資のように複雑な手続きや長い審査期間は必要なく、オンラインで完結する手軽さが大きな魅力です。

Fintoファクタリングが多くの事業者から支持されるのには、明確な理由があります。

- 圧倒的なスピード感一番の強みは、その入金スピードです。

申し込みから審査、そして入金までが非常にスピーディーで、最短であれば即日での資金調達が可能です。

オンラインですべての手続きが完結するため、書類の郵送といった時間的なロスがありません。

急な支払いで困っている事業者にとって、この迅速さは何よりの安心材料となるでしょう。 - 業界最低水準の手数料ファクタリングを利用する際に気になるのが手数料です。

Fintoファクタリングでは、手数料が2%からと業界でも非常に低い水準に設定されています。

これは、AIを活用した独自の審査システムにより、無駄なコストを徹底的に削減しているためです。

少しでも多くの資金を手元に残したいと考える事業者にとって、この低手数料は大きなメリットです。 - オンライン完結の手軽さ申し込みから契約まで、すべての手続きがオンラインで完結します。

事務所や店舗にいながら、スマートフォンやパソコン一つで資金調達が可能です。

必要書類も「身分証明書」「請求書」「通帳のコピー」の3点のみとシンプルで、煩雑な書類準備に追われることもありません。

忙しい経営者の時間を奪わない、利便性の高いサービス設計が特徴です。

Fintoファクタリングは、特に以下のようなニーズを持つ事業者にとって最適なソリューションです。

- 急な支払いが迫っている:「明日までに材料費を支払わなければならない」

「従業員の給料が急に必要になった」など、緊急の資金需要がある場合に最適です。 - 銀行融資を断られた:赤字決算や税金の滞納、創業間もないなどの理由で銀行からの融資が難しい場合でも、Fintoファクタリングなら利用できる可能性があります。

審査では売掛先の信用力が重視されるため、自社の経営状況に不安がある事業者でも申し込む価値は十分にあります。 - 取引先に知られずに資金調達したい:Fintoファクタリングは、利用者とファクタリング会社の2社間で行う「2社間ファクタリング」を採用しています。

そのため、売掛先の承諾を得る必要がなく、取引先に知られることなく資金を調達することが可能です。

今後の取引関係に影響を与えたくないと考える事業者も安心して利用できます。

事業の成長を止めないためにも、Fintoファクタリングのようなスピーディーで手軽な資金調達手段を知っておくことは、現代の経営者にとって不可欠と言えるでしょう。

急な資金ショートで悩んだ際には、ぜひ一度検討してみてはいかがでしょうか。

【公式】Fintoファクタリングはこちらから

| 会社名 | Finto株式会社 |

|---|---|

| 本社所在地 | 東京都新宿区西新宿8-1-2 PMO西新宿2F |

| 電話番号・FAX | 03-6279-2255 / 03-6279-2256 |

| 上場市場 | 非上場 |

| 設立 | 2022年4月 |

| 事業内容 | ファクタリング事業 |

アバンティア ファクタリングは赤字決算など気にせず申し込み可

| 事業者名 | アバンティア ファクタリング |

|---|---|

| 入金速度 | 最短30分 |

| 手数料 | 1%~ |

| 種類 | 2社間・3社間ファクタリング |

| 買取可能額 | 1億円まで |

| 申込対象 | 法人、個人事業主 |

| 契約方法 | オンライン |

| 必要書類 | 売掛債権に関する資料(請求書など)・身分証明書 |

| 営業時間 | 平日 10:00~19:00 |

株式会社アバンティアが提供するファクタリングサービスは、スピード感と柔軟性に優れた資金調達の手段です。

売掛債権を早期に現金化することで、企業の資金繰りを迅速にサポートします。

手数料は1%からと低水準で、利用条件に合わせた柔軟な料金設定も大きな特徴です。

また、赤字決算や債務超過の企業でも利用可能なため、多くの企業にとって心強い選択肢となっています。

取引形態は2社間取引と3社間取引から選ぶことができ、返済義務が発生しないノンリコース契約を採用しているため、万が一取引先が倒産した場合でもリスクを企業が負担する必要がありません。

この仕組みにより、経営リスクを軽減しながら効率的に資金調達を行うことができます。

アバンファクタリングはこちら

| 会社名 | 株式会社アバンティア |

|---|---|

| 本社所在地 | 〒170-0004 東京都豊島区北大塚2-16-4 J・T大塚ビル501 |

| 電話番号・FAX | TEL/03-6820-0068 FAX/03-6820-0071 |

| 上場市場 | 非上場 |

| 設立 | – |

| 事業内容 | コンサルティング 企業再生、事業承継 担保不動産の調査と評価 ファクタリング業務 |

西日本ファクターは関西中心で即日1000万まで対応可能

西日本ファクターは、福岡市中央区に本社を置くファクタリング会社です。直接店舗での契約も可能ですが、オンライン契約に対応しているため、店舗に足を運ばずとも最短即日で資金調達が可能です。

特筆すべき点は「1,000万円までは即日買取」で、比較的大きな金額でも迅速に資金化ができ、中堅企業にも適しています。

西日本ファクターは、「クラウド契約で実現する迅速なファクタリング」をコンセプトに、西日本を中心にサービスを展開しています。クラウド契約を導入し、完全非対面でのオンライン取引が可能です。

以下の要素が特徴です:

クラウド契約で実現するスピーディなファクタリングがあり、完全非対面で迅速かつ安全に資金調達が可能。

買取可能額診断を行えます。

年商や売掛金額を入力することで、無料で調達可能額を診断。秘密厳守でご利用いただけます。

選べる取引種別が便利。

2社間ファクタリングと3社間ファクタリングから選択可能。取引先に知られずに資金調達が可能。

担保不要となります。

売掛金の信用を基に資金調達を行うため、担保や保証人は不要。財務内容や借入状況に関係なく利用可能。

即日1,000万円まで可能:最短即日で1,000万円まで資金化が可能。

(対象地域:九州、中国、四国、近畿)

上記対象地域以外は対応出来ません。

西日本ファクター公式はこちら

PayToday(ペイトゥデイ)は完全オンラインAI対応で即日着金

| 事業者名 | PayToday(ペイトゥデイ) |

|---|---|

| 入金速度 | 最短30分 |

| 手数料 | 1%~9.5% |

| 種類 | 2社間ファクタリング |

| 買取可能額 | 上限なし |

| 申込対象 | 法人、個人事業主 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、決算書もしくは個人事業主なら確定申告書、請求書、通帳 |

| 営業時間 | 平日10時~17時 |

PayToday(ペイトゥデイ)は完全オンライン対応のファクタリング事業者で、AIが審査を実施します。

手数料は1%~9.5%と下限も上限も低くなっています。適用される手数料については、審査を経てAIが判断します。

PayToday(ペイトゥデイ)は、ファクタリング業界の中でも手数料は低い水準といえます。

買取可能額に上限がないので高額を扱う法人にも向きますが、PayToday(ペイトゥデイ)は手数料の低さから個人事業主でも検討しやすくなっています。

PayToday(ペイトゥデイ)は、幅広いファクタリングニーズに応えられるファクタリング事業者です。

PayToday(ペイトゥデイ)のメリット・デメリット

PayToday(ペイトゥデイ)はAI審査で短い時間で審査が済ませられる点が特徴的です。

即日最短30分での入金が可能で、審査だけならわずか15分ほどで完了します。

PayToday(ペイトゥデイ)はスピーディな審査ですぐに資金調達したい場合にもおすすめできます。

一方で、PayToday(ペイトゥデイ)は審査がやや厳しいとの口コミ情報が多々見られている点に注意が必要です。

PayToday(ペイトゥデイ)は与信管理を徹底しており、スピード審査できる反面審査に通過しないことも珍しくありません。

審査通過率で失敗しないように気を付けてPayToday(ペイトゥデイ)を利用してください。

| 会社名 | Dual Life Partners株式会社 |

|---|---|

| 本社所在地 | 〒107-0062 東京都港区南青山2-2-6 ラセーナ南青山7F |

| 電話番号・FAX | 03-6721-0799 |

| 上場市場 | 未上場 |

| 設立 | 2016年4月 |

| 事業内容 | 不動産仲介 管理事業 |

ファクタリングベストはオンラインのみで同時見積もりが便利

| 事業者名 | ファクタリングベスト |

|---|---|

| 入金速度 | 最短3時間 |

| 手数料 | – |

| 種類 | 2社間ファクタリング 3社間ファクタリング |

| 買取可能額 | – |

| 申込対象 | 法人 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、請求書、通帳 |

| 営業時間 | – |

ファクタリングベストは、同時にファクタリング事業者4社の見積りを出してくれて間に入ってくれるサービスです。

『どのファクタリング事業者と契約を交わそうか』迷っているときに、ファクタリングベストを通すことで簡単に条件を比較することができます。

ファクタリングベスト自体とファクタリング契約を交わすわけではないので、そこは注意が必要です。

見積りを受けてから申込先が決まるとはいえ、ファクタリングベスト経由での申込では最短3時間の入金が可能となっています。

2社間ファクタリング、3社間ファクタリング、どちらを希望していてもファクタリングベストを利用できます。

比較してから選びたいなら、ファクタリングベストは見逃せません。

ファクタリングベストのメリット・デメリット

ファクタリングベストは必要書類が少なく準備が楽な点が特徴的です。

「本人確認書類」・「入出金の通帳」・「請求書・見積書・基本契約書」の3種類があれば十分です。

数少ない書類で審査が進められるなら、手軽にファクタリングが進められます。

一方で、ファクタリングベストは個人事業主は利用できない点が大きなデメリットと言えます。

個人事業主でもファクタリングを検討するケースが多いですが、ファクタリングベストは利用できません。

他の個人事業主対応のファクタリングサービスを利用してください。

| 会社名 | 株式会社フューチャーリンク |

|---|---|

| 本社所在地 | 〒064-0822 北海道札幌市中央区北2条西28-1-26 エストラーダ円山3F |

| 電話番号・FAX | 011-624-5017 |

| 上場市場 | 未上場 |

| 設立 | 2016年9月 |

| 事業内容 | ファクタリング事業 |

オッティファクタリングはスピード重視で即日入金可能

| 事業者名 | オッティ ファクタリング ※法人のみ |

| 手数料率 | 5%~(業界最低水準) |

| 利用可能額 | 最大5,000万円 |

| オンライン対応の有無 | メール相談は365日対応 ※オンラインでの手続きも可能 |

| ファクタリングの種類 | 2社間ファクタリング |

| ファクタリング利用者の対象 | 法人のみ |

| 審査通過率 | 93% |

| 入金スピード | 最短即日(最短3時間) |

| 運営会社 | 株式会社オッティ |

| 本社拠点 | 東京都台東区東上野 |

| 公式サイト | 【公式サイトはこちら】オッティファクタリング |

「ファクタリング即日」をキーワードにお探しの方にとって、株式会社オッティが提供するサービスは強力な選択肢となります。

最大の魅力は、その圧倒的な対応スピードです。

「どこよりも早い振込」をモットーに掲げており、最短3時間での入金という業界トップクラスの実績を持っています。

急な資金ショートや、銀行融資を待てない緊急の支払いが発生した際に、このスピード感は経営の大きな助けとなるでしょう。

手続きはオンラインやメールでも柔軟に対応しており、迅速な審査プロセスが即日入金を実現しています。

オッティファクタリングがなぜ即日対応に強いのか、そのポイントをまとめました。

| 即日対応のポイント | 詳細 |

| 迅速な審査体制 | 経験豊富なスタッフが、申し込みから審査までをスピーディーに処理。 |

| 2社間ファクタリング専門 | 売掛先への通知や承諾が不要なため、手続きが簡潔で早い。 |

| 柔軟な対応 | メールでの相談は365日受付。必要書類が揃えば、即座に手続きが進行。 |

| 即日入金の流れ | 相談・申込み → 必要書類の提出 → 審査・契約 → 即日入金 |

オッティファクタリングの強みは速さだけではありません。

審査通過率が93%と非常に高い水準であり、他の金融機関やファクタリング会社で断られたケースでも資金調達できる可能性があります。

また、売掛金があれば相談が可能です。

手数料も業界最低水準の5%からとなっており、スピードと信頼性、コストのバランスが取れたサービスと言えるでしょう。

緊急の資金ニーズを抱える多くの事業者にとって、頼れるパートナーとなります。

【公式サイトはこちら】オッティファクタリング

| 項目 | 詳細 |

| 会社名 | 株式会社オッティ |

| 本社所在地 | 〒110-0015 東京都台東区東上野3-10-5 山口ビル3F |

| 電話番号・FAX | TEL: 03-3834-2011 FAX: 03-6803-0303 |

| 上場市場 | 未上場 |

| 設立 | 2018年6月 |

| 事業内容 | ファクタリング事業 経営コンサルティング事業 |

TRY(トライ)は手数料を抑えて最短即日対応のファクタリング

| 事業者名 | TRY(トライ) |

|---|---|

| 入金速度 | 最短即日 |

| 手数料 | 3%~ |

| 種類 | 2社間ファクタリング |

| 買取可能額 | 最大5,000万円 |

| 申込対象 | 法人、個人事業主 |

| 契約方法 | 電話、FAX、メール、LINE |

| 必要書類 | 請求書発注書/契約書、売掛先住所・連絡先がわかるもの、取引銀行口座3ヶ月分の通帳 |

| 営業時間 | 9時~18時 |

TRY(トライ)は深夜や土日などにファクタリングの相談をしたいときに頼れるファクタリング事業者です。

24時間受付の電話窓口があり、思い立ったら即相談できます。

金額によって手数料が変わるのは他のファクタリング事業者と同じですが、TRY(トライ)の場合は他社からの乗り換え利用なら手数料が3%割引になる

システムです。

これまで他でファクタリングの利用をしたことがあり、そちらの手数料を見直したいときなどTRY(トライ)に注目してみるといいでしょう。

ただし、この乗り換えは同一債権で行うことはできないので、別の債権であることが必須という注意点があります。

TRY(トライ)は総合的にサポートに力を入れているファクタリング事業者で、ファクタリング後の資金繰り関連のアドバイスをしてくれるサービスがあります。

さらに、事業のために企業同士を紹介するマッチングサービスの運営もあり!TRY(トライ)はこのように付加価値もあって頼りになるファクタリング事業者です。

TRY(トライ)のメリット・デメリット

TRY(トライ)は柔軟な審査をしてくれる点が高く評価されています。

企業によって提出できる資料や状況などが大きく異なりますが、それぞれの企業の状況に合わせた審査を心掛けてくれます。

他社でのファクタリングの利用実績も作りやすい点を踏まえて検討してみてください。

一方で、TRY(トライ)はオンライン完結型のサービスではありません。

TRY(トライ)では対面での契約が基本となっており、出張訪問できる距離感まででないと利用できない点に注意してください。

| 会社名 | 株式会社SKO |

|---|---|

| 本社所在地 | 〒110-0015 東京都台東区東上野2-21-1-4Fケーワイビル |

| 電話番号・FAX | 03-5826-8680 |

| 上場市場 | 未上場 |

| 設立 | 2018年2月 |

| 事業内容 | ファクタリング事業 営業コンサルティング事業 |

いーばんくは最短即日で最大2000万円までのファクタリング

| 事業者名 | いーばんく |

|---|---|

| 入金速度 | 最短即日 |

| 手数料 | 4~9% |

| 種類 | 2社間ファクタリング 3社間ファクタリング |

| 買取可能額 | 最大2,000万円まで |

| 申込対象 | 法人 |

| 契約方法 | メール、電話 |

| 必要書類 | 身分証明書、請求書、通帳 |

| 営業時間 | 平日9時~19時 |

いーばんくは、LINE経由で気軽にファクタリングの可否や手数料についての相談ができるファクタリング事業者です。

ファクタリングの利用を決める前にまずは相談してみたい方に良いでしょう。

いーばんくはオンライン完結でファクタリング契約ができて、審査通過率は90%以上という水準なので、初めてで審査に不安があっても安心して利用できます。

いーばんくは最短即日入金が可能で、2社間ファクタリングと3社間ファクタリングを選ぶことができます。

最大2,000万円まで利用できますが、いーばんくは少額利用したい方に向けた手軽に利用できるプランの取り扱いがあります。

少額でも2,000万円でも、手数料を抑えたいならいーばんくは検討しやすいファクタリング事業者です。

いーばんくのメリット・デメリット

いーばんくは訪問サービス・郵送契約に対応していて全国の会社・個人が利用できます。

訪問サービスは実施していても郵送契約に対応しているところはそう多くありません。

Web完結型とはまた異なりますが、サービスが利用できれば問題ないといった方にもおすすめできます。

しかし、いーばんくは土日祝日には対応していません。

土日祝日にもファクタリングの予定がある場合にはあまりおすすめできません。

| 会社名 | 株式会社アクシアプラス |

|---|---|

| 本社所在地 | 〒531-0073 大阪府大阪市北区本庄西1-8-12 |

| 電話番号・FAX | 06-6889-6000 |

| 上場市場 | 未上場 |

| 設立 | 2019年4月 |

| 事業内容 | 経営コンサルティング事業 ビジネスマッチング(事業パートーナーの紹介) マーケティングリサーチ |

アウル経済の手数料は最低1%から

| 事業者名 | アウル経済 |

|---|---|

| 入金速度 | 最短2時間 |

| 手数料 | 1%〜10% |

| 種類 | 2社間ファクタリング |

| 買取可能額 | 原則30万円〜1億円 |

| 申込対象 | 基本的に法人 |

| 契約方法 | オンライン |

| 必要書類 | 直近の決算書、通帳のコピー、入金予定の請求書 |

| 営業時間 | 平日平日9:30〜19:00 |

アウル経済は、20年以上の実績を誇る信頼性の高いコンサルティング会社です。

そのファクタリングサービスは、スピード感と手数料の安さを兼ね備えており、利用者にとって魅力的な選択肢となっています。

最短30分での入金が可能で、手数料は業界内でもトップクラスの低さである1%から利用できます。

また、資金調達の迅速さにも定評があり、最短2時間での資金化が可能です。

このような迅速かつリーズナブルなサービス提供を通じて、「中小企業に寄り添う」という理念を実現しています。

アウル経済公式サイトを確認する。

特に、手数料の安さに対して強いこだわりを持っており、他社で既に契約済み、または見積もりを取得された場合でも、その手数料よりも必ず安い条件を提案すると公式サイトには書かれているため、心強い味方となるでしょう。

また、最低10万円からという少額の債権の買取にも対応しており、平均買取成功率は97.5%という高水準を誇ります。

このため、小規模法人や個人事業主でも安心して利用できるサービスとなっています。

必要な審査書類は「直近の決算書」「通帳のコピー」「入金予定の請求書」の3点だけで、手続きが非常にシンプルです。

さらに、オンライン面談にも対応しているため、忙しい事業者でも来店の手間を省いてスムーズに利用できるのが特徴です。

もし、他社の手数料や条件に納得できなかった場合は、アウル経済に相談することで、より良い条件を見つけられるかもしれません。

コストを抑えつつスピーディーに資金調達を行いたい方にとって、アウル経済は信頼できるパートナーとなるでしょう。

アウル経済のメリット・デメリット

アウル経済は、中小企業に特化したファクタリングサービスを提供している、というメリットがあります。

その利用者の90%以上が中小企業という実績があります。

建設、製造、運送、IT、卸、メーカーなど幅広い業種に対応しており、多くのノウハウと深い理解を活かして、迅速な審査と最適な提案を行うのが特徴です。

そのため、大手ファクタリング業者で審査が通らなかった場合でも、取引が成立した実績が多数あります。

さらに、アウル経済の大きな強みの一つが「最低手数料率保証」です。

他社の見積もりや契約資料を提示することで、必ずその手数料より安い条件で提案してもらえるため、手数料を抑えたい中小企業にとって非常に魅力的です。

標準手数料も業界相場より低く設定されており、コスト重視の事業者におすすめのサービスです。

ただし、アウル経済のサービスは主に法人向けです。

個人事業主が利用するのが難しい可能性があるので、この点がデメリットだと言えるかもしれません。

また、土日祝日は営業していないため、緊急で資金が必要な場合には注意が必要です。

それでも、中小企業の資金調達に寄り添う専門的なサポートとリーズナブルな料金設定を提供するアウル経済は、多くの事業者にとって頼れる選択肢となるでしょう。

| 会社名 | アウル経済 |

|---|---|

| 本社所在地 | 〒103-0027 東京都中央区日本橋2-2-3 RISHEビル UCF4階 |

| 電話番号・FAX | TEL:03-6902-1815 FAX:03-6902-1812 |

| 上場市場 | 未上場 |

| 設立 | 1997年8月 |

| 事業内容 | 経営コンサルティング事業、通信事業、広告代理店業務、営業代行業務 |

OLTA(オルタ)は最短1営業日以内で2社間ファクタリング

| 事業者名 | OLTA(オルタ) |

|---|---|

| 入金速度 | 最短即日 |

| 手数料 | 2~9% |

| 種類 | 2社間ファクタリング |

| 買取可能額 | 上限なし |

| 申込対象 | 法人、個人事業主 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、昨年度の決算書一式、入出金明細、売却予定の請求書 |

| 営業時間 | 平日10時~18時 |

OLTA(オルタ)はオンライン完結型で他の申込方法はないファクタリング事業者です。

そのためオンライン申込の実績が豊富で流れもスムーズかつ簡素化されていてわかりやすいです。初心者にも安心のファクタリング事業者です。

OLTA(オルタ)は累計申込金額1,000億円を突破していて、累計事業者は1万を突破しています。

実績重視でファクタリング事業者を選びたいなら、見逃せません。

そんなOLTA(オルタ)では、請求書の全額はもちろんですが、希望する場合は一部だけの買取も可能となっています。

つまり請求書の金額の範囲内であれば自由に設定することができます。

金額を指定してファクタリングをしたいなら、OLTA(オルタ)に注目しましょう。

OLTA(オルタ)は手数料が低い水準なのも良いところです。

OLTA(オルタ)のメリット・デメリット

OLTA(オルタ)は数カ月先の請求書まで買取対象としてくれるメリットがあります。

一般的に請求書の期間に制限を設けていることが多いですが、OLTA(オルタ)にはさほど厳しい制限はありません。

ただ、OLTA(オルタ)は法人あるいは官公庁向けの売掛債権しか買取対象にできないデメリットがあります。

個人事業主がサービスを利用できないわけではないですが、取り扱い対象が決まっていることを踏まえてOLTA(オルタ)を利用してください。

| 会社名 | OLTA株式会社 |

|---|---|

| 本社所在地 | 〒107-6004 東京都港区赤坂1-12-32 アーク森ビル 4F |

| 電話番号・FAX | 03-5843-0488 |

| 上場市場 | 未上場 |

| 設立 | 2017年4月 |

| 事業内容 | クラウドファクタリング事業、与信モデルの企画/開発/提供 クラウド請求書プラットフォーム「INVOY」の運営 |

えんナビは24時間365日体制で審査・サポートに対応

| 事業者名 | えんナビ |

|---|---|

| 入金速度 | 最短即日 |

| 手数料 | 5%~ |

| 種類 | 2社間・3社間ファクタリング |

| 買取可能額 | 50万円~5,000万円 |

| 申込対象 | 法人、個人事業主 |

| 契約方法 | 対面 |

| 必要書類 | 身分証明書、印鑑証明書、昨年度の決算書一式、入出金明細、売却予定の請求書、債権発生がわかる書類 |

| 営業時間 | 24時間365日対応 |

えんナビは24時間365日体制で審査・サポートに対応しているファクタリング事業者です。

土日祝日は未対応とするところや日中のみしか受付していないファクタリング業者も少なくありません。

しかし、えんナビならいつでも対応してもらえます。一般的な形態とは異なる企業にとっても利用しやすいです。

土日祝日ではなく平日を休業日とする企業や夜間営業が主となる企業は相談先の1つとして検討してみてください。

えんナビのメリット・デメリット

えんナビは全国各地に出張してくれるメリットがあります。

ファクタリング業者で対面での契約が求められるところで、出張に対応しているところもあります。

しかし、出張に対応しているところだと対応可能な地域が限定されるケースがほとんどです。

えんナビでは全国各地に出張してもらえるため、住んでいるエリアのことを気にせず気軽に相談してみてください。

ただ、遠い距離を出張してもらうとそれだけ時間がかかってしまいます。

えんナビはすぐに資金調達したい場合には向いていません。

| 会社名 | 株式会社インターテック |

|---|---|

| 本社所在地 | 〒110-0015 東京都台東区東上野3-5-9 本池田第二ビル4階 |

| 電話番号・FAX | 03-5846-8533 |

| 上場市場 | 未上場 |

| 設立 | 2017年4月 |

| 事業内容 | ファクタリング事業 オフィスの通信・ネットワークインフラ構築、その後の委託・派遣業務・コンサルティング |

ラボルは金額の上限を気にすることなく利用できる

| 事業者名 | ラボル |

|---|---|

| 入金速度 | 最短60分 |

| 手数料 | 10% |

| 種類 | 2社間ファクタリング |

| 買取可能額 | 1万円~ |

| 申込対象 | 法人、個人事業主(法人取引先の請求書のみ対応) |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、請求書、取引先との取引がわかる書類 |

| 営業時間 | 平日10時~18時 |

ラボルは金額の上限を気にすることなく利用できるファクタリング事業者です。

ラボルは1万円以上であれば資金調達できる金額に上限はありません。

上限がないと法人・個人事業主関係なく自由に利用しやすいです。

ラボルでの資金調達を検討している企業は、営業時間内に相談を持ちかけてみてください。

ラボルのメリット・デメリット

ラボルは提出する書類が少なく済むメリットがあります。

ラボルで必要な書類は身分証明書や請求書、取引先とのやり取りがわかるものがあれば十分で、決算書などの書類は必要ありません。

書類の用意で手間を取りたくない場合にはラボルがおすすめです。

しかし、ラボルで対応してもらえる請求書は法人取引先のもののみであるデメリットがあります。

個人相手の請求書だと、仮に1万円以上の資金調達額になるとしても対応してもらえません。

| 会社名 | 株式会社ラボル |

|---|---|

| 本社所在地 | 〒150-6221 東京都渋谷区桜丘町1-1 渋谷サクラステージ SHIBUYAタワー 21F |

| 電話番号・FAX | 非公開 |

| 上場市場 | 未上場 |

| 設立 | 2021年12月 |

| 事業内容 | 金融サービス事業 メディア事業 |

GMO BtoBはリピート率86%以上を記録していて信頼されている

| 事業者名 | GMO BtoB |

|---|---|

| 入金速度 | 最短2営業日 |

| 手数料 | 1%~ |

| 種類 | 2社間・3社間ファクタリング |

| 買取可能額 | 100万円~1億円 |

| 申込対象 | 法人 |

| 契約方法 | オンライン |

| 必要書類 | 請求書、決算書、審査依頼書 |

| 営業時間 | 平日9時~18時 |

GMO BtoBはリピート率86%以上を記録していて信頼されているファクタリング事業者です。

審査通過率が高いところは多いですが、利用者の多くがリピーターになるファクタリング事業者はそう多くありません。

安心して継続して利用できるファクタリング事業者を探している場合には、GMO BtoBの利用を考えてみてください。

GMO BtoBではファクタリングのプロセス全体を丁寧にサポートしてもらえます。

GMO BtoBのメリット・デメリット

GMO BtoBは2回目以降の審査が楽に資金調達できる点が魅力的です。

GMO BtoBでは初回は審査が必要となりますが、2回目以降だと決定した買取限度内の範囲内で申請可能です。

審査なく立て続けに利用できる点で利用しやすい傾向にあります。

審査時に必要な書類もさほど多くないため、GMO BtoBは楽に利用できます。

ただ、売掛債権の対応額が100万円からとなっている点に注意してください。

100万円未満の資金調達が難しい企業だと他のファクタリングサービスを利用することをおすすめします。

| 会社名 | GMOペイメントゲートウェイ株式会社 |

|---|---|

| 本社所在地 | 〒150-0043 東京都渋谷区道玄坂1-2-3 渋谷フクラス(総合受付15階) |

| 電話番号・FAX | 03-3464-2740 |

| 上場市場 | 上場企業 |

| 設立 | 1995年3月 |

| 事業内容 | 決済代行事業 金融関連事業 決済活性化事業 |

フリーナンスは個人事業主向けのファクタリングサービス

| 事業者名 | フリーナンス(FREENANCE) |

|---|---|

| 入金速度 | 最短30分 |

| 手数料 | 3%~10% |

| 種類 | 2社間・3社間ファクタリング |

| 買取可能額 | 1万円~1,000万円 |

| 申込対象 | 法人・個人事業主 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、請求書、住所確認証明書、過去3カ月間の通帳、契約書・発注書 |

| 営業時間 | 平日9時~18時 |

フリーナンス(FREENANCE)はGMOグループが運営するファクタリング業者で、個人事業主向けです。

令和3年度の東京都のファクタリング実態調査事業の協力事業者として選定されたファクタリング業者なので、安心して利用できます。

フリーナンスが協力した調査はこちらです。

出典:東京都産業労働局「ファクタリング」

売掛債権等を売却して早期の資金化を図る、いわゆるファクタリングについては、法令等による業規制がない中で、利用者にとって不利益となる取引事例なども発生しており、利用にあたっては正しい知識の取得が重要です。このたび東京都では、中小企業等の利用者がファクタリングの仕組みを理解し、資金調達に活用できるよう、セミナーを開催いたしますのでお知らせいたします。

ちなみに法人でもフリーナンスに申し込み可能ですが、個人事業主向けのあんしん補償サービスを提供していて1万円からの少額利用もできるので、個人事業主のほうが活用しやすいでしょう。

ファクタリングの利用に関連してトラブルが起きた際、最大5,000万円まで補償してもらうことができます。個人事業主はリスクを最小限に抑えられます。

フリーナンスのメリット・デメリット

フリーナンスは好きな名前で口座開設できます。

個人事業主としての活動名や本名を伏せて口座開設したい場合に便利。また、1万円という少額から資金調達可能なので、法人より少額の請求書が中心の個人事業主の場合でも申し込み可能です。

このようにフリーナンスは個人事業主に嬉しい特徴を有しています。

そんなフリーナンスの注意点は、個人間での請求書取引には対応していないことです。

請求書のやり取りをしている相手が法人であれば問題ありません。

| 会社名 | GMOクリエイターズネットワーク株式会社 |

|---|---|

| 本社所在地 | 〒150-8512 東京都渋谷区桜丘町26番1号 セルリアンタワー |

| 電話番号・FAX | 03-5458-8056 |

| 上場市場 | 上場企業 |

| 設立 | 2002年4月 |

| 事業内容 | フリーランス向け金融支援サービス |

MSFJは内容別に窓口が分けられていて申し込みやすい

| 事業者名 | MSFJ |

|---|---|

| 入金速度 | 最短60分 |

| 手数料 | 1.8%~9.8% |

| 種類 | 2社間・3社間ファクタリング |

| 買取可能額 | 10万円~5,000万円 |

| 申込対象 | 法人・個人事業主 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、通帳コピー、請求書、発注書等の成因資料 |

| 営業時間 | 平日10時~19時 |

MSFJは内容ごとで窓口が分けられていて申し込みやすいファクタリング事業者です。

法人なら法人専用、個人事業主なら個人事業主専用の窓口が分けられており、申し込み申請しやすい仕組みになっています。

初めてファクタリングサービスを利用する場合にも混乱しづらいです。

初めてファクタリングサービスを利用する法人・個人事業主はMSFJを視野に入れてみてください。

MSFJのメリット・デメリット

MSFJは500万円までの資金調達であれば当日中に対応すると明言しています。

買取可能額が公開されているファクタリングサービスは多いものの、どの程度の金額まで最短の時間で対応してもらえるかは明記されていません。

しかし、MSFJであれば明確に基準を公開しているため、手続きにかかる時間を逆算して行動しやすいです。

MSFJそのものにデメリットは少ないものの、MSFJを語る業者から偽の電話がかかってくることが多い傾向にあります。

詐欺被害に遭わないためにも、MSFJのサービス用の電話番号である「0120-254-259」以外の電話には出ないでください。

| 会社名 | MSFJ株式会社 |

|---|---|

| 本社所在地 | 〒106-0045 東京都 港区 麻布十番2-8-16 七面坂ビル4階 |

| 電話番号・FAX | 03-6912-9361 |

| 上場市場 | 非上場 |

| 設立 | 2017年9月 |

| 事業内容 | 建築・建設業向け斡旋サービス及びコンサルティング ファクタリング事業 |

事業資金エージェントは年間3,000件以上対応していて安心できる

| 事業者名 | 事業資金エージェント |

|---|---|

| 入金速度 | 最短2時間 |

| 手数料 | 1.5%~ |

| 種類 | 2社間・3社間ファクタリング |

| 買取可能額 | 20万円~2億円 |

| 申込対象 | 法人・個人事業主 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、取引の有無がわかる通帳、請求書 |

| 営業時間 | 平日・土曜 9時~19時 |

事業資金エージェントは年間3,000件以上の案件を対応していて安心して相談しやすいファクタリング事業者です。

年に3,000件も対応しているファクタリングサービスはそう多くありません。

多くの経験があれば、その経験を活かした形でファクタリングが受けられます。

安心感を求めて資金調達先を選ぶ場合には、事業資金エージェントがおすすめです。

事業資金エージェントのメリット・デメリット

事業資金エージェントは多くの利用者が2時間程度で資金調達できるメリットがあります。

事業資金エージェントの公式サイトにて、サービス利用者の8割以上が2時間程度で資金調達できていると公言しています。

最短30分と発表しているファクタリングサービスでも場合によっては審査に時間がかかることも多いです。

事業資金エージェントならその心配は必要ありません。

しかし、事業資金エージェントは手数料の上限値が表記されておらず、実際は想像よりも手数料がかかることがあります。

事前にどの程度の手数料がかかるか確認しておきましょう。

| 会社名 | アネックス株式会社 |

|---|---|

| 本社所在地 | 〒105-0004 東京都港区新橋4-9-1 新橋プラザビル5F |

| 電話番号・FAX | 050-1868-7436 |

| 上場市場 | 非上場 |

| 設立 | 2015年11月 |

| 事業内容 | ファクタリング事業 |

トップ・マネジメントは業界初の2.5社間ファクタリングを導入している

| 事業者名 | トップ・マネジメント |

|---|---|

| 入金速度 | 最短即日 |

| 手数料 | 3.5%~12.5% |

| 種類 | 2社間・3社間ファクタリング |

| 買取可能額 | 30万円~3億円 |

| 申込対象 | 法人・個人事業主 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、印鑑証明書、見積書・受注書・発注書 |

| 営業時間 | 平日 9時~19時 |

トップ・マネジメントは業界初の2.5社間ファクタリングを導入しているファクタリング事業者です。

「電ふぁく」と呼ばれるサービスで、サービス利用者の名義の専用口座を開設して2社間ファクタリングをかける仕組みとなっています。

ファクタリング業者の名義の口座ではないため、売掛先にファクタリングが知られるリスクを大幅に減らせます。

より詳しい仕組みを知りたい場合は無料で相談にも乗っているため、気軽に連絡してみてください。

トップ・マネジメントのメリット・デメリット

トップ・マネジメントは助成金を並行して受けられるメリットがあります。

「ゼロファク」といったサービスを提供しており、ファクタリングと合わせて申請可能な助成金を提案してもらえます。

助成金を受け取るとファクタリングの金額も減らせるため、積極的にゼロファクのサービスを活用しましょう。

ただ、トップ・マネジメントは他社より若干ファクタリングの手数料が高めに設定されています。

手数料による負担を軽減する意味でも、いかに助成金を活用するかが重要になってきます。

| 会社名 | 株式会社トップ・マネジメント |

|---|---|

| 本社所在地 | 〒101-0044 東京都千代田区鍛冶町1-4-3竹内ビル2F |

| 電話番号・FAX | 03-3526-2005 |

| 上場市場 | 非上場 |

| 設立 | 2009年4月 |

| 事業内容 | ファクタリング業務 経理・財務・経営に関するコンサルティング業務 企業経営上の各種リスクの調査・分析の委託並びに リスクの評価及びリスク回避の相談の受託業務 担保不動産の調査及び評価業務 |

イージーファクターは少ない書類と最短10分の審査見積もりで利用しやすい

| 事業者名 | イージーファクター |

|---|---|

| 入金速度 | 最短60分 |

| 手数料 | 2%~8% |

| 種類 | 2社間ファクタリング |

| 買取可能額 | 300万円~ |

| 申込対象 | 法人 |

| 契約方法 | オンライン |

| 必要書類 | 直近の決算書・請求書・通帳のコピー |

| 営業時間 | 平日 9時~20時 |

イージーファクターは少ない書類と最短10分の審査見積もりで利用しやすいファクタリング事業者です。

イージーファクターでは直近の決算書・請求書・通帳のコピーの3点だけあれば審査してもらえます。

また、最短10分で審査をしてくれ、最短60分で入金まで対応してもらえます。

極力手間を省いて審査してもらうのであれば、イージーファクターを利用してみてください。

イージーファクターのメリット・デメリット

イージーファクターは少ない手続きで審査してもらえるにも関わらず、300万円から資金調達できます。

最少額が300万円となっていますが、数少ない手続きでそれだけの金額が資金調達できる点は利便性が高いです。

しかし、イージーファクターが対応しているのは法人のみで、個人事業主などでは利用できません。

法人限定のファクタリングサービスとなっているために、最低金額が300万円と設定されています。

| 会社名 | 株式会社No.1 |

|---|---|

| 本社所在地 | 〒171-0014 東京都豊島区池袋4丁目2−11 CTビル3F |

| 電話番号・FAX | 03-5956-3670 |

| 上場市場 | 非上場 |

| 設立 | 2016年1月 |

| 事業内容 | ファクタリング業務 経営に関する各種コンサルティング業務 企業経営上の各種リスクの調査・分析の委託、リスクの評価及びリスク回避の相談の受託業務 |

テラスは診療報酬債権・介護報酬債権にも対応している

| 事業者名 | テラス |

|---|---|

| 入金速度 | 最短90分 |

| 手数料 | 5%~ |

| 種類 | 2社間・3社間・診療報酬債権・介護報酬債権ファクタリング |

| 買取可能額 | 20万円~ |

| 申込対象 | 法人・個人事業主 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、取引の有無がわかる通帳、請求書 |

| 営業時間 | 平日 8時~20時 |

テラスは診療報酬債権・介護報酬債権にも対応しているファクタリング事業者です。

医療・介護の分野では債権の種類が変わり、ファクタリング業者によっては対応してもらえないことも多いです。

しかし、テラスでは2社間・3社間だけでなく、医療・介護のファクタリングも相談に乗ってもらえます。

まだ事業規模の小さい医療・介護の機関でも利用可能です。

テラスのメリット・デメリット

テラスはノンリコース契約に対応しているメリットがあります。

ノンリコース契約は売掛先が倒産した場合に、ファクタリング利用者がその負担を負う必要のない契約です。

ノンリコース契約でファクタリングできるため、不安を抱えることなく相談できます。

しかし、テラスは立ち上げから2年ほどしか経過しておらず、公式サイトに記載されている情報が少ないです。

細かい条件などについて正しい情報が得づらいため、事前に直接Terasu株式会社に相談することをおすすめします。

| 会社名 | Terasu株式会社 |

|---|---|

| 本社所在地 | 〒169−0075 東京都新宿区高田馬場2−14−5 第2いさみやビル3階 |

| 電話番号・FAX | 03-6265-9092 |

| 上場市場 | 非上場 |

| 設立 | 2022年2月 |

| 事業内容 | ファクタリング事業 診療報酬ファクタリング事業 介護報酬ファクタリング事業 経営支援コンサルティング |

ネクストワンは審査通過率が96%でほぼ審査に通過できる

| 事業者名 | ネクストワン |

|---|---|

| 入金速度 | 最短即日 |

| 手数料 | 1.5%~8% |

| 種類 | 2社間・3社間ファクタリング |

| 買取可能額 | 30万円~ |

| 申込対象 | 法人 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、会社謄本、直近2期分の決算書、取引の有無がわかる書類、売掛先への請求書、入出金の通帳or当座勘定表・小切手手帳or手形帳(当座がある場合) |

| 営業時間 | 平日 9:00~19:00 |

ネクストワンは審査通過率が96%でほぼ審査に通過できるファクタリング事業者です。

審査通過率90%以上と公表するファクタリングサービスも多いです。

しかし、ネクストワンは他社と比べても審査通過率が高くなっており、余程のことがない限りは審査に落ちにくい傾向にあります。

審査に落ちることを懸念している場合には、ネクストワンを利用してみてください。

ネクストワンのメリット・デメリット

ネクストワンは他社から乗り換えることで手数料負担額の10%程度が軽減できるメリットがあります。

他社のファクタリング業者からの乗り換えキャンペーンを実施しており、より多くの資金調達している企業にとって受けられるメリットが大きいです。

一方で、ネクストワンは債権譲渡登記が必要となるデメリットに注意が必要です。

債権譲渡登記は債権譲渡に伴う登記手続きで、登記手続きの過程でファクタリングしたことが取引相手に知られてしまう可能性があります。

取引がバレるリスクがあることを念頭にネクストワンに相談しましょう。

| 会社名 | 株式会社ネクストワン |

|---|---|

| 本社所在地 | 〒101-0047 東京都千代田区内神田3-24-4 9STAGEkanda 6F |

| 電話番号・FAX | 03-3254-7557 |

| 上場市場 | 非上場 |

| 設立 | 2015年8月 |

| 事業内容 | ファクタリング事業 コンサルティング事業 |

マネーフォワードアーリーペイメントは発注時点での買取に対応している

| 事業者名 | マネーフォワードアーリーペイメント |

|---|---|

| 入金速度 | 最短2営業日 |

| 手数料 | 1%~10% |

| 種類 | 2社間・3社間ファクタリング |

| 買取可能額 | 50万円~数億円 |

| 申込対象 | 法人 |

| 契約方法 | オンライン |

| 必要書類 | 直近2期分の決算書、直近の残高試算表、買取希望債権の証憑、直近6カ月分の入出金明細 |

| 営業時間 | 平日 10:00~18:00 |

マネーフォワードアーリーペイメントは発注時点での買取にも対応しているファクタリング事業者です。

ファクタリングする際に活用できる請求書には限りがあり、一定のプロセスまで進んだ請求書でないと資金調達できない場合があります。

しかし、マネーフォワードアーリーアーリーペイメントでは、発注した時点の請求書が活用できます。

取引の早期段階で資金調達したい企業は、マネーフォワードアーリーアーリーペイメントに相談してみてください。

マネーフォワードアーリーアーリーペイメントのメリット・デメリット

マネーフォワードアーリーアーリーペイメントは法人向けの中で低い手数料でファクタリングできるメリットがあります。

50万円の資金調達でも金利10%で抑えられる点は大きな魅力です。

マネーフォワードアーリーアーリーペイメントはできる限りコストを抑えてファクタリングしたい場合に向いています。

しかし、入金まで最短でも2営業日必要です。

即日・数時間対応のファクタリングサービスが多い中で入金スピードが遅いと感じる可能性があります。

| 会社名 | マネーフォワードケッサイ株式会社 |

|---|---|

| 本社所在地 | 〒108-0023 東京都港区芝浦3-1-21 Msb Tamachi 田町ステーションタワーS 21 階 |

| 電話番号・FAX | 非公開 |

| 上場市場 | 非上場 |

| 設立 | 2017年3月 |

| 事業内容 | 企業間後払い決済・請求代行サービス スタートアップ向け資金調達サービス 売掛金早期資金化サービス 請求書カード払いサービス |

三共サービスは初回事務手数料が無料

| 事業者名 | 三共サービス |

|---|---|

| 入金速度 | 最短翌日 |

| 手数料 | 5%~8% |

| 種類 | 2社間・3社間・診療報酬債権・介護報酬債権ファクタリング |

| 買取可能額 | 50万円~3,000万円 |

| 申込対象 | 法人 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、会社登記謄本、直近2期分の決算書、契約書などの成因資料2種、入出金通帳、納税証明書 |

| 営業時間 | 平日 9:00~19:00 |

三共サービスは初回事務手数料が無料となっているファクタリング事業者です。

初めてファクタリングをする場合、以下の事務手数料が無料となります。

- 取引金額100万円以下:1万円

- 取引金額101万円~200万円:2万円

- 取引金額201万円~300万円:3万円

- 取引金額301万円~400万円:4万円

- 取引金額401万円~500万円:5万円

他社も含めてファクタリング経験がないといった条件が求められる点は押さえておきましょう。

三共サービスのメリット・デメリット

三共サービスは公式サイトの過去のファクタリングの事例を細かくチェックできます。

これまでどのようなファクタリング進めてきたのかを確認し、安心して依頼できる業者か判断しやすいです。

その反面、三共サービスは細かい事例を掲載できるほどに対応してきた案件の数が限定的です。

ファクタリングの経験の面ではやや不安が残ることを踏まえて良し悪しを判断してください。

| 会社名 | 株式会社三共サービス |

|---|---|

| 本社所在地 | 〒101-0047 東京都千代田区内神田2丁目16-11 内神田渋谷ビル 402 |

| 電話番号・FAX | 03-3830-0919 |

| 上場市場 | 非上場 |

| 設立 | 2001年7月 |

| 事業内容 | ファクタリング事業 |

三菱UFJファクターは大手金融機関のグループ会社で安心感がある

| 事業者名 | 三菱UFJファクター |

|---|---|

| 入金速度 | 最短即日 |

| 手数料 | 2%~ |

| 種類 | 2社間・3社間ファクタリング |

| 買取可能額 | 1億円~ |

| 申込対象 | 法人 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、会社登記謄本、印鑑証明書、通帳のコピー |

| 営業時間 | 平日 9:00~17:00 |

三菱UFJファクターは大手金融機関のグループ会社で安心感があるファクタリング事業者です。

多くの事業者がさほど名の知られていない中小企業であるケースが多いです。

三菱UFJファクターも非上場企業ではありますが、UFJグループの子会社として安心して相談しやすいです。

経営基盤のしっかりしているファクタリング業者を探している場合は相談先の候補として検討してみてください。

三菱UFJファクターのメリット・デメリット

三菱UFJファクターはでんさいファクタリングを利用できるメリットがあります。

でんさいファクタリングは電子決済を用いたファクタリングで、紙代などのコストカットが期待できるなどの点が魅力的です。

ちょっとした費用負担も抑えたい場合は、三菱UFJファクターがおすすめです。

しかし、三菱UFJファクターは取り扱い金額が多額になっています。

1億円以上からの資金調達でないと応じてもらえないため、個人事業主はもちろん、小口資金調達したい中小企業などにはおすすめできません。

| 会社名 | 三菱UFJファクター株式会社 |

|---|---|

| 本社所在地 | 〒101-0063 東京都千代田区神田淡路町2丁目101番地 ワテラスタワ |

| 電話番号・FAX | 03-3251-8351 |

| 上場市場 | 非上場 |

| 設立 | 1977年6月 |

| 事業内容 | ファクタリング業務 代金回収業務 でんさい一括ファクタリング業務 |

ウイットはスピード対応の小口特化のファクタリングサービス

ウイットはスピード対応の小口特化のファクタリング事業者です。

資金調達できる金額は最大でも500万円と低めに設定されていますが、最短2時間で審査してもらえます。

短い時間で審査してもらって小口のファクタリングを進めたい場合には、ウイットに相談してみてください。

手数料負担も抑えるのであれば、取引先と相談した上で3社間ファクタリングも検討してみましょう。

| 事業者名 | ウイット |

|---|---|

| 入金速度 | 最短2時間 |

| 手数料 | 2%~15% |

| 種類 | 2社間・3社間ファクタリング |

| 買取可能額 | 30万円~500万円 |

| 申込対象 | 法人・個人事業主 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、会社登記謄本、印鑑証明書、通帳のコピー、請求書、許認可書(業種による) |

| 営業時間 | 平日 9:00~18:00 |

ウイットのメリット・デメリット

ウイットは完全非対面でファクタリングできる点が魅力的です。

ファクタリング事業者で対面を求める場面が出てくるところも少なくありません。

しかし、ウイットであれば対面なしに資金調達できるように調整してもらえます。

一方で、ウイットは求められる書類が多い点で手間がかかりやすいデメリットがあります。

業種によっては事業許認可書も求められることを押さえておきましょう。

| 会社名 | 株式会社ウィット |

|---|---|

| 本社所在地 | 〒141-0022 東京都品川区東五反田1-6-3いちご東五反田ビル3F |

| 電話番号・FAX | 03-6277-0057 |

| 上場市場 | 非上場 |

| 設立 | 2016年11月 |

| 事業内容 | 経営コンサルタント 営業業務に関するコンサルタント インターネット、印刷媒体等に対する広告の企画、立案、制作業務 デザイン、広告宣伝の企画及び仲介及び請負 |

入金QUICKは業界トップクラスの手数料の低さ

| 事業者名 | 入金QUICK |

|---|---|

| 入金速度 | 最短2営業日 |

| 手数料 | 0.5%~3.8% |

| 種類 | 2社間・3社間ファクタリング |

| 買取可能額 | 30万円~500万円 |

| 申込対象 | 法人 |

| 契約方法 | オンライン |

| 必要書類 | 身分証明書、会社登記謄本、直近6カ月分の入出金明細書、直近2期分の決算書 |

| 営業時間 | 平日 9:00~18:00 |

入金QUICKは業界トップクラスの手数料の低さが魅力的なファクタリング事業者です。

他のファクタリング事業者だと最低でも1%ほどが手数料の限度となっているケースは見られています。

しかし、入金QUICKだと業界トップクラスの0.5%でファクタリング対応してもらえます。

ただ、数百万円単位の資金調達の場合でないと0.5%にはならない点には注意が必要です。

入金QUICKのメリット・デメリット

入金QUICKはSBIグループの会社が提供しているファクタリングサービスである点が特徴的です。

こちらも大手金融グループの子会社だと過剰に貸し出して倒産に追い込まれるリスクも少なくなります。

安心感が得られる経営基盤のあるファクタリングサービスを検討してみてください。

一方で、入金QUICKは法人のみの対応となっており、個人事業主は利用できません。

加えて、業歴が1年以上ある法人のみの対応となっている点に注意しましょう。

| 会社名 | SBIビジネス・ソリューションズ株式会社 |

|---|---|

| 本社所在地 | 〒106-6013 東京都港区六本木1-6-1 泉ガーデンタワー |

| 電話番号・FAX | 03-6229-0809 |

| 上場市場 | 非上場 |

| 設立 | 1989年9月 |

| 事業内容 | 法人向け業務管理クラウドシステム 情報発信コンテンツポータルサイト・冊子 ビジネスプロセスマネジメント マイナンバー管理 Fintechサービス |

即日オンライン対応のファクタリング会社を選ぶポイント

即日入金とオンライン申込に対応しているファクタリング事業者を選ぶ際に押さえておきたいポイントは、以下の通りです。

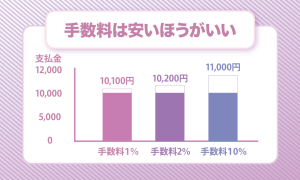

手数料は安いほうがいい

即日入金を希望するなら審査スピードが速いところに依頼

償還請求権がないファクタリング事業者

オンライン対応可能で信頼できるところ

上記の図解のように即日ファクタリングは2社の方が早いです。

手数料は安いほうがいい

ファクタリングを利用する際、手数料がかかります。

ファクタリングの手数料の数値は低いことが多いですが、『%』で表記されているため取り扱う金額が大きくなればその分手数料の金額も上がります。

手数料が少しでも安いほうが手元に得られるお金は増えるわけなので、利用者にとってメリットがあります。

今回紹介しているファクタリング事業者の手数料は1%~ですが、2社間ファクタリングか3社間ファクタリングかによっても数字が変わる場合があります。

利用できるファクタリング事業者の中でも、できるだけ手数料が安いところを選ぶようにしましょう。

即日入金を希望するなら審査スピードが速いところに依頼

ファクタリングの審査が速ければ速いほど、すぐに入金してもらえるということなので利用者にとってはありがたいでしょう。

ただし、審査状況によっては最短時間よりも時間が必要になることはあるので、心配なときはファクタリング事業者側に確認したほうが安心です。

今回は即日入金に対応しているファクタリング事業者だけを紹介しているので心配不要ですが、ファクタリング事業者の中には即日入金できないところもあります。

即日入金を希望している場合は、必ず即日入金に対応できるファクタリング事業者の中から申込先を決めなければいけません。

なお、オンライン申込に対応しているファクタリング事業者の場合は365日24時間いつでも申し込めるのが一般的ですが、土日に営業していない場合は土日の審査はしていません。

そのため、土日に即日ファクタリングを希望しているなら、申込先を決めるときに注意しましょう。

土日の即日ファクタリングを希望している場合は、対応できるファクタリング事業者がさらに絞られてくるので、よく条件を確認したうえで決める必要があります。

償還請求権がないファクタリング事業者

ファクタリング事業者を選ぶときは、償還請求権がないところにするほうが安心です。

例えばQuQuMo(ククモ)は、償還請求権がないファクタリング事業者です。

なお、償還請求権とは、売掛先が売掛金を支払えなくなった場合にファクタリング事業者側が支払った費用を全額申込者(利用者)に請求できる権利のことです。

償還請求権ありという条件のファクタリングだと、期日までに売掛金を回収できなければ申込者が代わりに支払わなければいけません。

ただし償還請求権はデメリットだけではなく、償還請求権がある代わりに手数料が下がる場合があるので、状況によっては償還請求権ありのほうが得する可能性はあります。

オンライン対応可能で信頼できるところ

即日入金を希望しているならオンライン申込に対応しているファクタリング事業者を選ばなければいけません。

『そんなの当然でしょ!』と思われるかもしれませんが、実は世の中のファクタリング事業者の中には即日入に対応していないところ、それからオンライン申込に対応していないところもあるのです。

即日入金を希望しているなら、即日+オンライン完結というキーワードで決めたほうが安心です。

オンライン完結のファクタリングなら自宅やオフィスにいながら必要書類を送付でき、入金確認も自宅でできます。

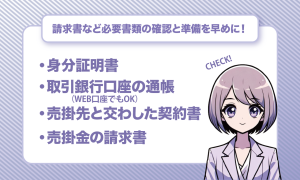

必要書類は業者によって違いますが、多いところですと以下のような書類が必要になります。

オンライン完結でなくても即日入金してくれるファクタリング事業者はありますが、オンライン完結以外だと来店するなど工程が増える場合があります。

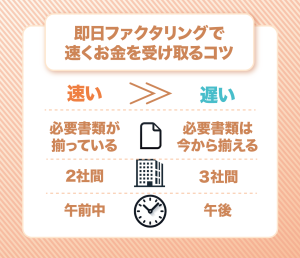

即日ファクタリングで速くお金を受け取るコツ

即日ファクタリングで速くお金を受け取りたい!という気持ちが強いときには、以下のコツを重視して申込先を決めましょう。

請求書など必要書類の確認と準備を早めに!

3社間より2社間ファクタリングのほうが速い

午前中に申し込むほうが即日の中でも速い対応

信用力が高い債権を優先する

こういったコツを重視する事でより早く売掛金を現金化することが可能です。

請求書など必要書類の確認と準備を早めに!

即日ファクタリングで速くお金を受け取るなら、申込にあたって必要な書類を事前に把握して準備しておいたほうがいいです。

ファクタリング契約にあたってはいくつかの書類を提出する必要がありますが、事前に確認しておかないと契約の段階になってすぐに準備できない可能性もあるでしょう。

大抵の場合は、『身分証明書』『取引銀行口座の通帳(WEB口座でもOK)』『売掛先と交わした契約書』『売掛金の請求書』が求められます。

ただし、身分証明書と請求書があれば申込めるファクタリング事業者もあったり、契約書は提出が必要であるものの相談することにより不要にできる場合があったりします。

個人事業主の方など、契約書を交わしていないケースもあるかもしれません。そういうとき、『契約書がないから無理』と諦めなくても資金調達できる可能性があります。

すぐに準備できる書類と、候補のファクタリング事業者が求めている書類を事前に確認して申込先を決めると、即日ファクタリングを希望しているときにスムーズです。

即日ファクタリングでなくても問題ない場合にはもっと選択肢は広がりますが、即日ファクタリングを希望しているならコツとして把握しておきましょう!

ファクタリングにあたっての必要書類の内容はこの記事でも解説していますが、もちろんファクタリング事業者の公式サイト上でも掲載されています。

3社間より2社間ファクタリングのほうが速い

今回紹介しているファクタリング事業者は、2社間ファクタリングのみのところもあれば、2社間ファクタリングと3社間ファクタリングの両方に対応しているところもありました。

売掛金のファクタリングは、2社間ファクタリングと3社間ファクタリングという2つの方法があります。

2社間ファクタリングは自社(個人事業主なら自分)とファクタリング事業者という2社間での契約&取引となります。

それに対して、3社間ファクタリングは売掛先の企業も関わる方式です。

今回は『即日入金』をキーワードにしているため、2社間ファクタリングで検討するようにしましょう。

3社間ファクタリングだと基本的に即日入金は難しいです。

何故なら、3社間ファクタリングは自社(個人事業主なら自分)と、ファクタリング事業者の契約を行う前に、債権譲渡通知を売掛先の企業に届ける必要があるからです。

この対応はスムーズに済んでも1時間2時間とはいかないことが多く、早く資金調達したくても翌営業日以降になることが一般的です。

その代わり3社間ファクタリングには、2社間ファクタリングより手数料を抑えやすいといいったメリットがあります。

スピードの部分がデメリットになるだけで、3社間ファクタリングのメリットもあるので、即日資金調達でなければ絶対ダメという状況でないなら、『スピード』と『手数料』のどちらを優先したいかで決めるのもいいでしょう。

ちなみに2社間ファクタリングには、債権譲渡通知が売掛先に届かない=ファクタリングを利用することを売掛先に知られないというメリットもあります。

ファクタリング利用ばバレても困らない場合もありますが、『ファクタリングを利用して経営状況を改善しようとしている状態』を認識されることにより、信用に影響が出そうな場合も2社間ファクタリングのほうが良いでしょう。

午前中に申し込むほうが即日の中でも速い対応

即日入金できるファクタリング事業者も、完全AI対応の場合などを除いて基本的に公式に記載されている営業時間内で審査や契約の手続きを行っています。

ファクタリング事業者にもよりますが、10時~18時くらいが営業時間になる場合、18時直前に申し込んだらその日のうちに審査はしてもらえません。

例えば最短3時間で入金可能なファクタリング事業者で逆算するとして、15時までに不備なく申込ができれば即日入金できる……と、感じるかもしれませんが、契約手続きの進捗が少しでも遅れたらもう翌営業日の入金になります。

ここからわかる通り、どれだけスピーディーな入金ができるファクタリング事業者を選ぶ場合でも、営業日の午前中のうちに申し込むのが即日ファクタリングという基準では安全です。

この特徴から、土日の申し込みにも注意が必要です。

土日営業のファクタリング事業者ではなく、営業日が平日のみのファクタリング事業者なら土日の即日入金は基本的にできません。

土日対応しているファクタリング事業者ももちろんあるので、土日なら土日に対応できるファクタリング事業者を選べばOKです。

信用力が高い債権を優先する

ファクタリングの即日入金をスピーディーに行って欲しいときには、できるだけ信用力が高い売掛金で審査してもらうことにしましょう。

ファクタリングは融資ではありませんが、融資のように審査があります。

この審査は信用情報や納税の情報などを見ているというより(そこを重視してチェックするファクタリング事業者がないとはいえませんが)売掛先の信用力を判断することに力が注がれています。

信用力が高ければ当然ながらスムーズに審査に通過しやすくなりますし、逆に信用力に難があるかもしれないと判断されれば見極めるために審査に時間がかかる可能性があります。

それでは『信用力』とは何で計られるのかといえば、シンプルに大手企業、上場している有名企業、公共関連が取引先の場合は信用力ありと判断されやすいです。

ファクタリング事業者によっては、過去にファクタリング実績がある企業を公表していることがあります。

そこで公表されている企業が取引先の場合は、信用力にプラス加算されやすいです。

仮に誰もが知っているような大手ではなかったり、ベンチャー企業だったりしても、そこに載っていれば信用力にプラス加算となることはあるので、心配なら事前にファクタリング事業者の公式サイトをチェックしてみるといいでしょう。

即日ファクタリングについてよくある質問

最後に、即日ファクタリングについてよくある質問をQ&A形式で確認していきましょう。

- ファクタリングの仕組みを教えてください。事業ローン(融資)とは違いますか?

- ファクタリングは、売掛金をファクタリング会社に売却して資金調達します。どのファクタリング会社を利用しても手数料は必要ですが、本来の売掛金の回収期日よりも早く現金調達が可能になります。融資は資金を得た後で返済が必要になりますが、ファクタリングはお金を借りているわけではなく売掛金を先に得ているだけなので基本的に融資のようなリスクはありません。

- ファクタリングは違法行為ではないのですか?怪しいイメージがあります。

- ファクタリングは法律を守っているサービスであれば違法ではありません。ファクタリング会社は融資を行っているわけではないので、賃金業の登録をしなくても営業が認められています。ただし、ファクタリングという名目でありながら仕組みは融資としてお金の受け渡しを行っている場合は違法となります。違法な業者を利用すると、トラブルのもとです。

- 2社間ファクタリングと3社間ファクタリングの違いは何ですか?

- 2社間ファクタリングとは、申し込み者とファクタリング事業者だけで完結するファクタリング契約のことを指します。それに対し、3社間ファクタリングは売掛先も含めたファクタリング契約になり、利用するにあたって売掛先の承諾を得る必要があります。3社間ファクタリングだと売掛先にファクタリングの利用がバレるため、隠したい場合は選択肢にしづらいです。

- 複数のファクタリング事業者を併用することはできますか?

- 複数のファクタリング事業者を利用しても問題ありません。融資とは違うので、複数社と契約していることがファクタリングの審査に影響を及ぼすことはありません。ただし、複数のファクタリング事業者を利用する場合には注意点もあります。すでに売却(ファクタリング事業者と契約)している債権を他のファクタリング事業者に売却するのは違法行為(二重譲渡)となります。

- 請求書のみでファクタリングすることは可能ですか?

- 請求書のみでのファクタリング利用は、不可能ではありませんが、例えば身分証明書と請求書のみで申込OKと公式に記載しているファクタリング事業者を除くとハードルは高くなります。請求書だけだと、売掛金が実在するかどうかファクタリング事業者側で判断できない場合が多いです。請求書だけでは判断できないときは、他に書類の提示を求められることが多いです。ただし、同じファクタリング事業者を何度か利用したことがあったり、ファクタリング事業者側から見て信頼のおける売掛と判断できるようなら請求書のみでも柔軟に対応してくれる場合があります。

- ファクタリングは最短何時間で資金化することが可能ですか?

- ファクタリング業者によっては、申し込みから最短1時間で資金化できる場合があります。

申し込みから3時間以内に資金化ができると明記しているファクタリング業者は、対応が早いことが売りだといえるでしょう。

実績が豊富なファクタリング業者の多くは最短即日の資金化に対応しています。

ただし、24時間いつでもWEBから申し込めても、審査については平日の営業時間しかしていないファクタリング業者も数多くあります。

土日にファクタリングを利用して即日の資金調達をしたい場合は、申し込み先の条件をご確認ください。中には土日の審査が可能なファクタリング業者も存在します。 - 通帳なしでファクタリングすることは可能ですか?

- 一般的にファクタリングに申し込む際には、通帳の原本もしくはコピーの提出が必要です。

売掛先との関係を証明するために、通帳は便利な書類だからです。

通帳+請求書というシンプルな2点だけの提出でファクタリングに申し込めるファクタリング業者もありますが、この2点のうちに入るくらい通帳は大切な資料ということです。

どうしても通帳を提出したくない理由がある場合は、申し込みたいファクタリング業者に事前に相談してみるといいでしょう。

通帳に相当する資料になる書類を用意できる場合は、代替できる可能性があります。 - ファクタリングは誰でも利用できますか?

- ファクタリングは法人と個人事業主(フリーランス)が利用できます。ただし、ファクタリング業者によっては個人事業主が対象外で法人のみとしているところもあるので、個人事業主でファクタリングを利用したい方は事前に対象を確認したうえで申し込むようにしましょう。

なお、『給与ファクタリング』については、給料収入がある方が対象です。ただし、給与ファクタリングは融資のカテゴリーになるため、通常のファクタリングとは異なるものです。

通常のファクタリングについては、法人もしくは個人事業主が対象です。 - ファクタリングの審査に落ちる理由は何ですか?

- ファクタリングの審査に落ちる理由は、売掛先が不明瞭だったり、売掛先の信用が著しく低かったりなどが考えられます。

請求書に売掛先の住所が未記載だったり、調べても社名が出てこなかったりするなら、ファクタリングの審査に引っかかってしまう可能性がありますが、その場合でも詳細が不明瞭ではない他社の請求書を使う場合は審査に通る可能性が出てきます。

まとめ

今回は即日入金かつオンライン申込できるファクタリング事業者について紹介しました。

事業のためにどうしてもすぐにお金を投入したいのに、まとまった資金がないという状況もあるでしょう。

そういうとき、即日入金できるファクタリングはとても便利です。

事業拡大のために資金を急ぎで確保したいときはもちろん、ファクタリングを利用することで資金調達できて赤字を解消したり、倒産を免れたりするケースもあります。

上手く活用すればメリットが大きいのがファクタリングです。

今回紹介しているファクタリング事業者はどこも安心して利用できるので、この中から選べば問題ありません!

確認ページ番号86765

コメントを残す