個人事業主として事業を展開している方の中で、ファクタリングを進めたいと考えている方もいます。

ただ、どこでもファクタリングできるわけではないため、業者をきちんと選定することが大切です。

本記事ではファクタリングを検討している個人事業主に向けて、おすすめの事業者を紹介します。

ファクタリング業者の選び方を踏まえて利用先を決めましょう。

参考:厚生取引委員会ファクタリングについて参考:政府広報委員会ファクタリング

目次

- 1 個人事業主におすすめのファクタリング14選

- 1.1 QuQuMoは審査で求められる書類が少ない

- 1.2 ビートレーディングはクラウドサイン対応でどこでも手続きできる

- 1.3 日本中小企業金融サポート機構は利用上限なくいくらでも資金調達できる

- 1.4 PMGはオンライン完結型で場所を問わず利用できる

- 1.5 ペイトナーファクタリングは少額債権に向いている

- 1.6 labolは個人事業主でも最短1時間で借り入れられる

- 1.7 えんナビは手数料が少なく顧客満足度が高い

- 1.8 アクセルファクターは柔軟な審査対応で落ちにくい

- 1.9 FREENANCEはGMOグループが展開するサービスで安心感がある

- 1.10 PAYTODAYはAI審査を取り入れていて審査がスムーズ

- 1.11 OLTAクラウドファクタリングは最短即日対応ですぐに借りられる

- 1.12 ウィットは売掛債権の現金化が素早い

- 1.13 TRYは全国出張対応で利用しやすい

- 1.14 事業資金エージェントは500万円までなら最短3時間で資金調達可能

- 2 個人事業主のファクタリング業者を選ぶ際のポイント5つ

- 3 個人の給与ファクタリングとはどんなものか

- 4 個人の少額ファクタリングはいくらぐらいのものがあるの

- 5 通帳なしで個人ファクタリングを利用可能か

- 6 個人事業主のファクタリングのよくある質問

個人事業主におすすめのファクタリング14選

個人事業主におすすめのファクタリング業者として以下の14カ所があげられます。

- QuQuMo

- ビートレーディング

- 日本中小企業金融サポート機構

- PMG

- ペイトナーファクタリング

- labol

- えんナビ

- アクセルファクター

- FREENANCE

- PAYTODAY

- OLTAクラウドファクタリング

- ウィット

- TRY

- 事業資金エージェント

| ファクタリング業者名 | 契約方式 | 借入可能額 | 手数料 |

|---|---|---|---|

| QuQuMo | 2社間ファクタリング・3社間ファクタリング | 制限なし | 1~14.8% |

| ビートレーディング | 2社間ファクタリング・3社間ファクタリング | 制限なし | 2%~12% |

| 日本中小企業金融サポート機構 | 2社間ファクタリング・3社間ファクタリング | 制限なし | 1.5~10% |

| PMG | 2社間ファクタリング・3社間ファクタリング | 10万円~2億円 | 3~8% |

| ペイトナーファクタリング | 2社間ファクタリング | 100万円未満 | 10% |

| labol | 2社間ファクタリング | 1万円~必要な金額のみ資金調達可能 | 10% |

| えんナビ | 2社間ファクタリング・3社間ファクタリング | 50万円~ | 5% |

| アクセルファクター | 2社間ファクタリング・3社間ファクタリング | 30万円~1億円 | 2%~ |

| FREENANCE(フリーナンス) | 2社間ファクタリング | 制限なし | 3~10% |

| PAYTODAY | 2社間ファクタリング | 制限なし | 1〜9.5% |

| OLTAクラウドファクタリング | 2社間ファクタリング・3社間ファクタリング | 30万円~500万円 | 2~9% |

| ウィット | 2社間ファクタリング・3社間ファクタリング | 制限なし | 2~15% |

| TRY(トライ) | 2社間ファクタリング・3社間ファクタリング | 10万円~5,000万円 | 3%~ |

| 事業資金エージェント | 2社間ファクタリング・3社間ファクタリング | 20万円~2億円 | 1.5%~ |

QuQuMoは審査で求められる書類が少ない

| ファクタリング業者名 | QuQuMo |

|---|---|

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 借入可能額 | 制限なし |

| 手数料 | 1~14.8% |

| 審査通過率 | 非公開 |

| 入金までの時間 | 最短2時間 |

| 必要書類 | 支払い期日が確定している請求書・通帳 |

| 運営会社 | 株式会社アクティブサポート |

| 公式サイト | https://ququmo.com/ |

QuQuMoは審査で求められる書類が少ない個人事業主向けのファクタリング業者です。

支払い期日が確定している請求書と取引状況がわかる通帳があれば審査してもらえます。

審査も最短2時間で短時間で済ませられるため、短い時間で少ない書類で審査を済ませたい方は事業資金エージェントがおすすめです。

また、QuQuMoは償還請求権なしで契約できます。

償還請求権は金銭債権が売掛先の会社から支払われない場合に、代わりにファクタリング業者に支払う権利のことです。

償還請求権がないため、QuQuMoでは売掛先の代わりに自社で返済をする必要がありません。

償還請求権の心配をしたくない場合にもQuQuMoを利用してみてください。

ただ、QuQuMoは手数料の下限値が14.8%で高めに設定されています。

借り入れる金額が少ないとQuQuMoでは他のファクタリング業者と比較しても手数料が高くなってしまう点に注意が必要です。

【公式】QuQuMoはこちらから

ビートレーディングはクラウドサイン対応でどこでも手続きできる

| ファクタリング業者名 | ビートレーディング |

|---|---|

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 借入可能額 | 制限なし |

| 手数料 | 2%~12% |

| 審査通過率 | 非公開 |

| 入金までの時間 | 最短2時間 |

| 必要書類 | 支払い期日が確定している請求書・通帳のコピー2カ月分 |

| 運営会社 | 株式会社ビートレーディング |

| 公式サイト | https://betrading.jp/ |

ビートレーディングはクラウドサイン対応でどこでも手続きできる個人事業主向けのファクタリング業者です。

従来のファクタリング契約は書類が必要で、契約書の問題でオンライン完結できない場面が多かったです。

しかし、ビートレーディングではクラウドサインに対応しており、オンライン上でも契約手続きができます。

ビートレーディングであれば契約手続きに関する不安を抱えることがなくなります。

また、ビートレーディングも契約時に求められる書類は2点で構いません。

求められる書類が少ないと申し込みまでにほとんど時間がかかりません。

すぐに申し込んで審査してもらいたい方もチェックしてみてください。

ちなみに、ビートレーディングでは2社間ファクタリングと3社間ファクタリングの両方に対応しています。

2社間ファクタリングはファクタリング業者と利用者の2者で取引する方法で、3社間ファクタリングは売掛先の会社も含めた3者で取引する方法です。

2社間ファクタリングは売掛先にファクタリングがバレない代わりに手数料がかかりやすいです。

一方で、3社間ファクタリングは売掛先には取引がバレてしまいますが、手数料の負担が減らせます。

それぞれの望む形で取引方法が選択できます。

【公式】ビートレーディングはこちら

日本中小企業金融サポート機構は利用上限なくいくらでも資金調達できる

| ファクタリング業者名 | 日本中小企業金融サポート機構 |

|---|---|

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 借入可能額 | 制限なし |

| 手数料 | 1.5~10% |

| 審査通過率 | 非公開 |

| 入金までの時間 | 最短3時間 |

| 必要書類 | 支払い期日が確定している請求書・通帳のコピー3カ月分 |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

| 公式サイト | https://chushokigyo-support.or.jp/ |

日本中小企業金融サポート機構は利用上限なくいくらでも資金調達できる個人事業主向けのファクタリング業者です。

利用上限がない場合、事業規模の大きい個人事業主でも利用しやすいです。

ファクタリング業者は借入金額が大きいとその分手数料が低くなり、借入金額が小さいとその分手数料が高くなります。

日本中小企業金融サポート機構では1.5%まで手数料を抑えられます。

個人事業主でも多くの金額を借り入れる場合には、日本中小企業金融サポート機構がおすすめです。

ただ、日本中小企業金融サポート機構では売掛先の企業が法人のみに限定されており、個人からの売掛債権には対応していません。

個人からの売掛債権を元に資金調達したい場合は、別のファクタリング業者を利用しましょう。

【公式】日本中小企業金融サポート機構はこちら

PMGはオンライン完結型で場所を問わず利用できる

| ファクタリング業者名 | PMG |

|---|---|

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 借入可能額 | 10万円~2億円 |

| 手数料 | 3~8% |

| 審査通過率 | 非公開 |

| 入金までの時間 | 最短即日 |

| 必要書類 | 支払い期日が確定している請求書・決算書・取引先との基本契約・通帳 |

| 運営会社 | ピーエムジー株式会社 |

| 公式サイト | https://p-m-g.tokyo/ |

PMGはオンライン完結型で場所を問わず利用できる個人事業主向けのファクタリング業者です。

PMGもオンライン契約に対応しており、場所を選ばずファクタリングを利用したい方にとって利用しやすいサービスとなっています。

それだけでなく、PMGではファクタリングを卒業させる方法にサポートする姿勢を掲げています。

ファクタリングを利用して事業がうまく成長しなかった場合、費用負担だけ抱えてしまう可能性が高いです。

また、1社でファクタリングした金額を別のファクタリング業者で借り入れた金額で返済する自転車操業状態に陥ってしまうこともあります。

PMGでは自転車操業を解消できるようにサポートしてくれるため、自転車操業が心配な方は選択肢の1つとして入れてみてください。

【公式】PMGはこちらから

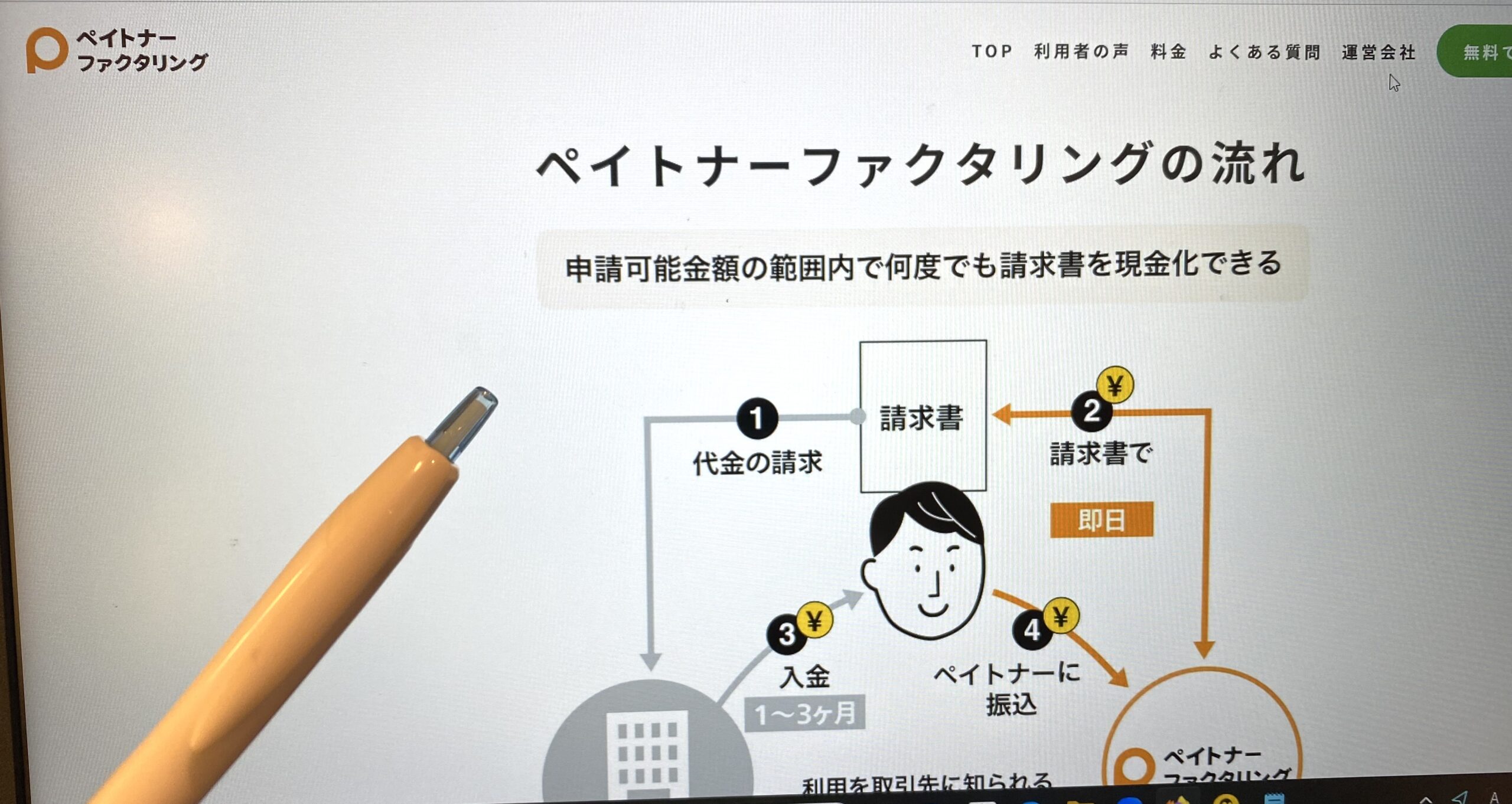

ペイトナーファクタリングは少額債権に向いている

| ファクタリング業者名 | ペイトナーファクタリング |

|---|---|

| 契約方式 | 2社間ファクタリング |

| 借入可能額 | 100万円未満 |

| 手数料 | 10% |

| 審査通過率 | 非公開 |

| 入金までの時間 | 最短10分 |

| 必要書類 | 支払い期日が確定している請求書・口座入出金明細・顔写真付き身分証 |

| 運営会社 | ペイトナー株式会社 |

| 公式サイト | https://paytner.co.jp/factoring/ |

ペイトナーファクタリングは少額債権に向いている個人事業主向けのファクタリング業者です。

ペイトナーファクタリングでは100万円以内の資金調達に対応しており、まだ事業を始めたばかりで大胆な利用を考えていない方向けのサービスとなっています。

審査通過率は公開されていませんが、100万円以内なら信用力がやや欠けていても審査の通過しやすさに期待できます。

審査通過率を気にせずに少額利用をしたい場合は、ペイトナーファクタリングを検討してみてください。

100万円以内という少額だからこそ速さに期待でき、入金までは最短10分となっています。

最短10分で済むなら、今すぐに資金が必要な場合にも利用しやすいです。

仮に普段は百万円単位の資金調達がメインの場合でも、十万円単位の資金調達で済ませられるときはペイトナーファクタリングを選択するといった使い方も視野に入れてみてください。

【公式】ペイトナーファクタリングはこちらから

labolは個人事業主でも最短1時間で借り入れられる

| ファクタリング業者名 | labol |

|---|---|

| 契約方式 | 2社間ファクタリング |

| 借入可能額 | 1万円~必要な金額のみ資金調達可能 |

| 手数料 | 10% |

| 審査通過率 | 非公開 |

| 入金までの時間 | 最短1時間 |

| 必要書類 | 本人確認書類・支払い期日が確定している請求書・取引の根拠を示した書類 |

| 運営会社 | 株式会社ラボル |

| 公式サイト | https://labol.co.jp/#Mainvisual |

labolは個人事業主でも最短1時間で借りられる個人事業主向けのファクタリング業者です。

labolでは1万円以上ならいくらでも資金調達できます。

その借入可能額で最短1時間で資金調達できるファクタリング業者はそう多くありません。

すぐにある程度大きな金額を借り入れたい場合は、labolが向いています。

また、labolは手数料が一律10%と決まっています。

1万円借りても100万円借りても手数料が10%であるため、labolを利用するなら少額借入の場合に負担が減らしやすいです。

手数料が固定化されていることを活かした利用を検討してみてください。

【公式】labolはこちら

えんナビは手数料が少なく顧客満足度が高い

| ファクタリング業者名 | えんナビ |

|---|---|

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 借入可能額 | 50万円~ |

| 手数料 | 5% |

| 審査通過率 | 非公開 |

| 入金までの時間 | 最短翌日 |

| 必要書類 | 支払い期日が確定している請求書・決算書・通帳・債権発生がわかる証明書 |

| 運営会社 | 株式会社インターテック |

| 公式サイト | https://ennavi.tokyo/ |

えんナビは手数料が少なく顧客満足度が高い個人事業主向けのファクタリング業者です。

えんナビは手数料が5%で固定化されています。

labolと比較して手数料が低く設定されており、借り入れる金額の上限値が設定されていません。

えんナビであれば仮に50万円借りる場合でも手数料が5%で抑えられ、他のファクタリング業者と比較して負担が減らせます。

ただ、借り入れる金額によっては他のファクタリング業者を利用したほうが手数料が抑えられる場合もあります。

えんナビを利用する際には、他のファクタリング業者と比較して利用してみてください。

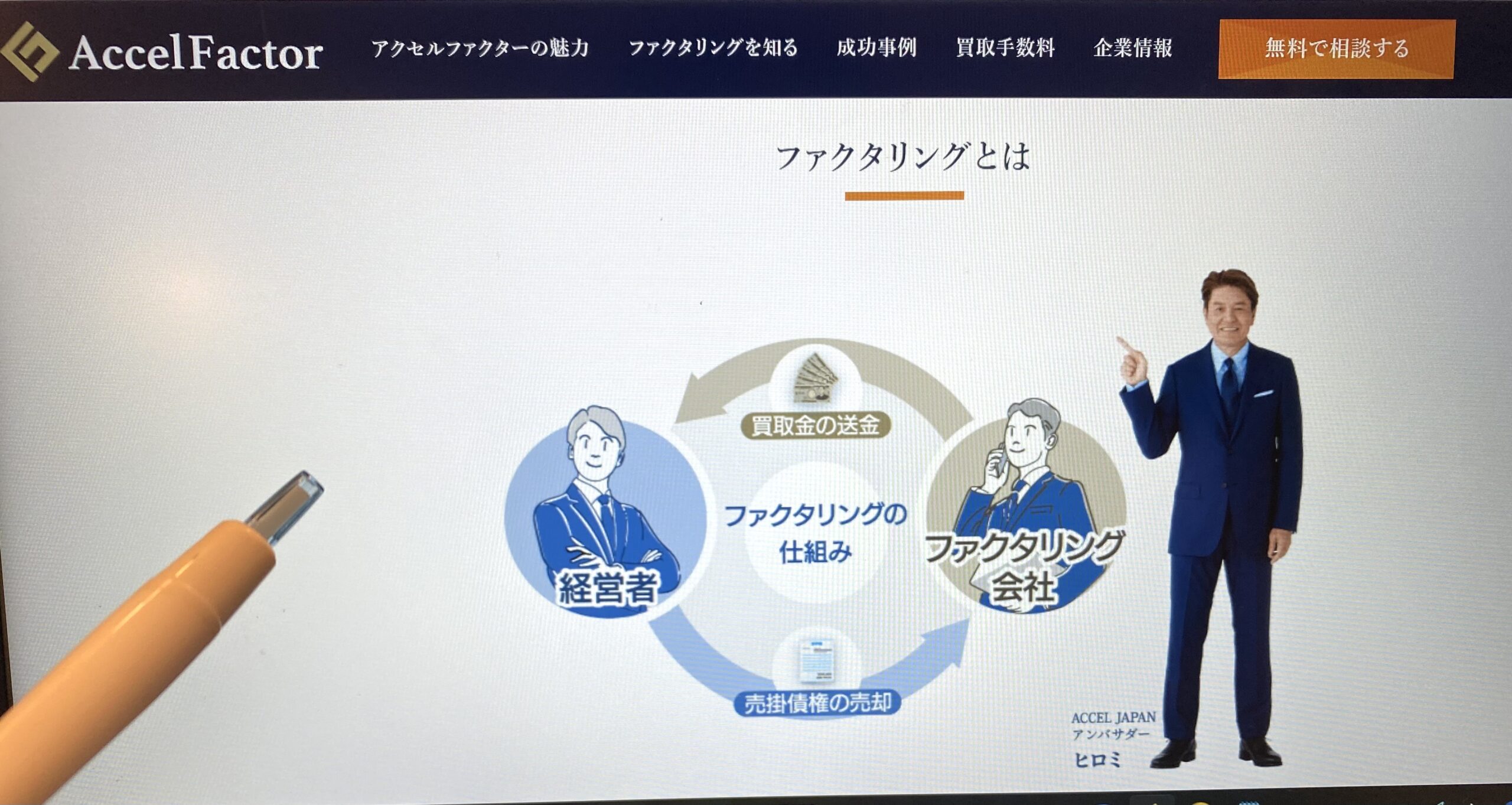

アクセルファクターは柔軟な審査対応で落ちにくい

| ファクタリング業者名 | アクセルファクター |

|---|---|

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 借入可能額 | 30万円~1億円 |

| 手数料 | 2%~ |

| 審査通過率 | 93% |

| 入金までの時間 | 原則即日 |

| 必要書類 | 支払い期日が確定している請求書・通帳・確定申告書・本人確認書類 |

| 運営会社 | 株式会社アクセルファクター |

| 公式サイト | https://accelfacter.co.jp/ |

アクセルファクターは柔軟な審査対応で落ちにくい個人事業主向けのファクタリング業者です。

アクセルファクターでは他のファクタリング業者ではくみ取ってくれない事情も加味して審査してくれます。

実際、他のファクタリング業者で審査に落ちてしまっても、アクセルファクターを利用すると審査に通過したといった方も少なくありません。

他のファクタリング業者の審査に落ちた方はアクセルファクターを利用してみてください。

また、アクセルファクターは顧客ごとに専属の担当者が付いてくれます。

担当者が手続きのサポートをしてくれるため、初めてファクタリングを利用する場合でもスムーズに契約しやすいです。

不安に感じることを相談しやすいため、アクセルファクターを利用するなら積極的に担当者に頼りましょう。

【公式】アクセルファクターはこちら

FREENANCEはGMOグループが展開するサービスで安心感がある

| ファクタリング業者名 | FREENANCE |

|---|---|

| 契約方式 | 2社間ファクタリング |

| 借入可能額 | 制限なし |

| 手数料 | 3~10% |

| 審査通過率 | 非公開 |

| 入金までの時間 | 最短2時間 |

| 必要書類 | 本人確認書類・ 支払い期日が確定している請求書・通帳のコピー3カ月分・債権発生がわかる証明書 |

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

| 公式サイト | https://freenance.net/sokujitsu |

FREENANCEはGMOグループが展開するサービスで安心感がある個人事業主向けのファクタリング業者です。

ファクタリングサービスの多くは専門の会社が展開しています。

しかし、FREENANCEはGMOグループの企業が個人事業主向けに提供しているファクタリングサービスで、信頼して相談しやすいです。

ただ、FREENANCEは必要となる書類が多く、3社間ファクタリングに対応していません。

書類の準備に手間がかかり、手数料がかかりやすい点に気を付けてファクタリングサービスを利用する必要があります。

デメリットがいくつかあることを踏まえて、FREENANCEを選択しましょう。

【公式】FREENANCE(フリーナンス)はこちら

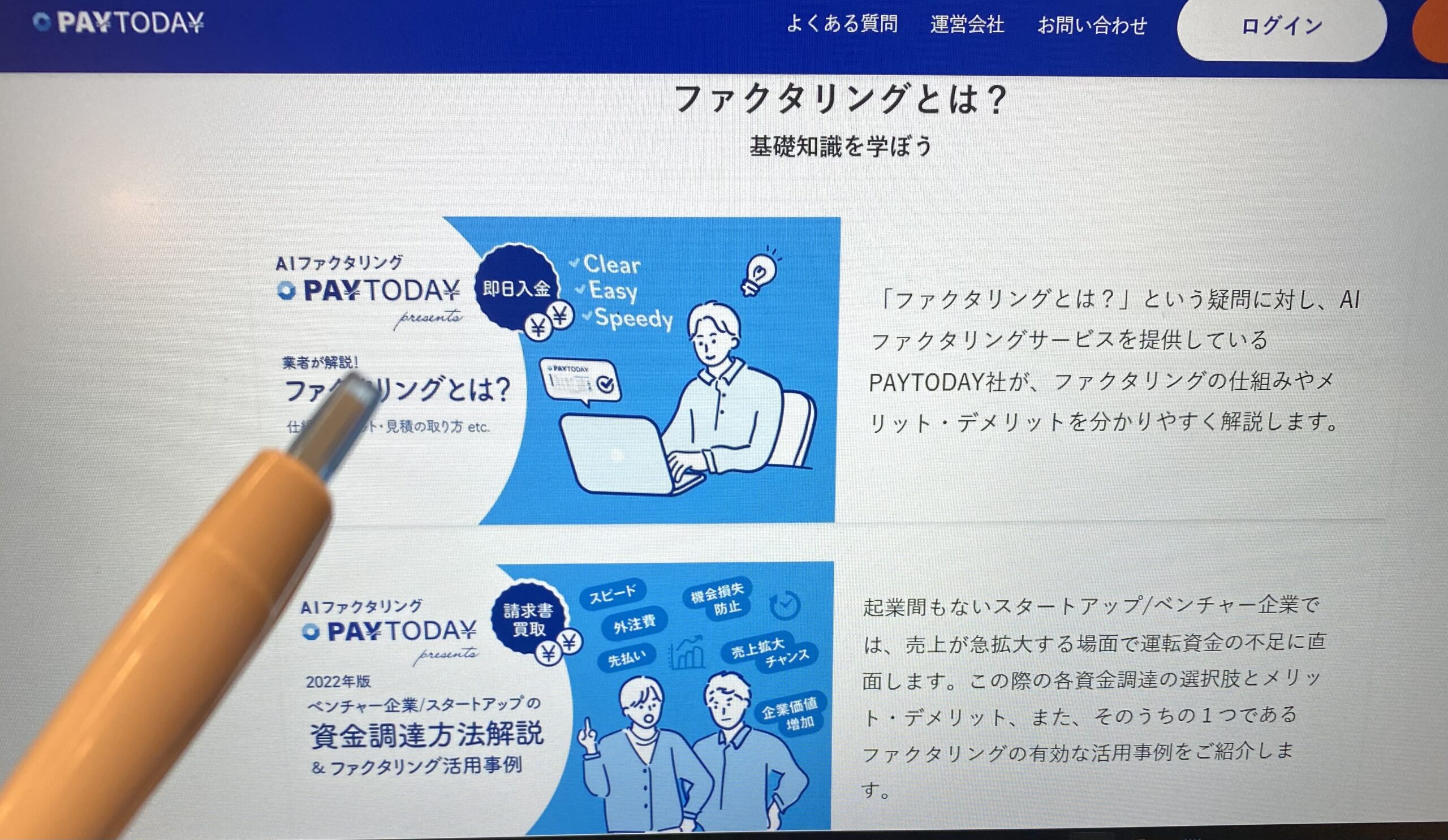

PAYTODAYはAI審査を取り入れていて審査がスムーズ

| ファクタリング業者名 | PAYTODAY |

|---|---|

| 契約方式 | 2社間ファクタリング |

| 借入可能額 | 制限なし |

| 手数料 | 1〜9.5% |

| 審査通過率 | 非公開 |

| 入金までの時間 | 最短30分 |

| 必要書類 | 本人確認書類・支払い期日が確定している請求書・通帳のコピー6カ月分・昨年度の決算書 |

| 運営会社 | Dual Life Partners株式会社 |

| 公式サイト | https://paytoday.jp/ |

PAYTODAYはAI審査を取り入れていて審査がスムーズな個人事業主向けのファクタリング業者です。

まだAI審査を取り入れているファクタリングサービスはほとんどありません。

AIを用いることで過去の審査のデータに基づいて一貫した審査が受けられます。

加えて、借入金額の制限がなくても、審査がわずか30分で済ませられます。

また、PAYTODAYでは債権譲渡登記の手続きが不要です。

ファクタリングは債権譲渡の取引に該当するため、登記手続きが求められる場合があります。

しかし、PAYTODAYでは登記手続きが求められないため、現金化までスムーズに進めやすいです。

ただ、AI審査はスムーズかつ安定した審査が受けやすい代わりに、柔軟な審査ができません。

それぞれの特別な事情を汲み取ってもらえない点に注意が必要です。

OLTAクラウドファクタリングは最短即日対応ですぐに借りられる

| ファクタリング業者名 | OLTAクラウドファクタリング |

|---|---|

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 借入可能額 | 30万円~500万円 |

| 手数料 | 2~9% |

| 審査通過率 | 90% |

| 入金までの時間 | 最短即日 |

| 必要書類 | 支払い期日が確定している請求書・昨年度の決算書・口座入出金明細 |

| 運営会社 | OLTA株式会社 |

| 公式サイト | https://www.olta.co.jp/ |

OLTAクラウドファクタリングは最短即日対応ですぐに借りられる個人事業主向けのファクタリング業者です。

具体的に何分・何時間程度で審査してもらえるかは公表されていません。

しかし、基本的に即日審査してもらえるため、すぐに資金調達したい場合にOLTAクラウドファクタリングは向いています。

また、OLTAクラウドファクタリングは審査通過率90%を記録しています。

審査通過率の目安を公表していないファクタリングサービスは少なくありません。

OLTAクラウドファクタリングなら高い審査通過率を記録していることが明確になっていて、安心して利用できます。

審査に落ちることを心配している方はOLTAクラウドファクタリングを利用してみてください。

ウィットは売掛債権の現金化が素早い

| ファクタリング業者名 | ウィット |

|---|---|

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 借入可能額 | 制限なし |

| 手数料 | 2~15% |

| 審査通過率 | 95% |

| 入金までの時間 | 最短2時間 |

| 必要書類 | 支払い期日が確定している請求書・昨年度の決算書・本人確認書類・通帳 |

| 運営会社 | 株式会社ウィット |

| 公式サイト | https://witservice.co.jp/ |

ウィットは売掛債権の現金化が素早い個人事業主向けのファクタリング業者です。

金額によって変わってきますが、ウィットは手数料をさほど大きく取らず、薄利多売の姿勢を取っていると言われています。

実際に、現金化までのスピードが他のファクタリングサービスよりも早いため、最短2時間で入金してもらえます。

また、ウィットではファクタリングと合わせて経営に関するコンサルティングを受けることも可能です。

経営面での不安を抱えている場合は、そこからコンサルティングしてもらった上で借り入れる金額を決めましょう。

TRYは全国出張対応で利用しやすい

| ファクタリング業者名 | TRY |

|---|---|

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 借入可能額 | 10万円~5,000万円 |

| 手数料 | 3%~ |

| 審査通過率 | 80%~90% |

| 入金までの時間 | 最短即日 |

| 必要書類 | 支払い期日が確定している請求書・売掛先の住所や連絡先・通帳のコピー3カ月分 |

| 運営会社 | 株式会社SKO |

| 公式サイト | https://factoring-try-sko.co.jp/ |

TRYは全国出張対応で利用しやすい個人事業主向けのファクタリング業者です。

TRYはオンライン完結型のファクタリングサービスではありません。

しかし、TRYは全国出張対応しており、全国どこにいても対面でじっくり相談した上でファクタリングを進められます。

また、TRYは10万円の少額取引に対応しており、手数料の負担も少なくなっています。

個人事業主でそこまで大きな金額を借り入れたいわけではない場合でも出張訪問してくれて安心して任せやすいです。

【公式】TRY(トライ)はこちら

事業資金エージェントは500万円までなら最短3時間で資金調達可能

| ファクタリング業者名 | 事業資金エージェント |

|---|---|

| 契約方式 | 2社間ファクタリング・3社間ファクタリング |

| 借入可能額 | 20万円~2億円 |

| 手数料 | 1.5%~ |

| 審査通過率 | 90%以上 |

| 入金までの時間 | 最短3時間 |

| 必要書類 | 本人確認書類・支払い期日が確定している請求書 |

| 運営会社 | アネックス株式会社 |

| 公式サイト | https://js-agent.com/ |

事業資金エージェントは500万円までなら最短3時間で資金調達可能な個人事業主向けのファクタリング業者です。

具体的にどの程度の金額なら最短の入金時間で対応してくれるか公表しているファクタリング業者はほとんどありません。

事業資金エージェントなら500万円までの資金調達が3時間で実現できるため、多くの個人事業主にとって利便性が感じられるファクタリング業者となっています。

また、事業資金エージェントでは必要となる書類が本人確認書類と請求書の2点に限られています。

書類の準備に手間がかからないため、事業資金エージェントもスムーズに申し込みやすいです。

個人事業主のファクタリング業者を選ぶ際のポイント5つ

個人事業主のファクタリング業者を選ぶ際に押さえておくポイントとして主に以下の5つがあげられます。

個人事業主が借り入れられるか

個人事業主のファクタリング業者を選ぶ際には、大前提として個人事業主が借り入られるか確認してください。

ファクタリング業者の中には、法人でないと利用できないところも少なくありません。

申し込んでも利用できなかったら意味がありません。

あらかじめ個人事業主向けのファクタリング業者か確認した上で、別の条件で利用先を絞り込みましょう。

同時に、ファクタリング業者を利用するなら、個人事業主の売掛債権が利用できるかどうかチェックすることも大切です。

個人事業主の売掛債権が利用できないファクタリング業者が多い傾向にあるため、売掛債権の対象についても事前に確認しましょう。

土日祝日に対応しているか

土日祝日に対応している個人事業主のファクタリング業者を選びましょう。

平日にしか対応していないファクタリング業種だと、土日祝日が営業日となっている企業はファクタリングする際に不都合が生じてしまいます。

土日祝日にも申し込み対応できるなら、営業日を気にせず申し込みやすいです。

公式サイトをチェックすれば営業日について記載されているため、あらかじめ一通りチェックしてください。

現金化までにどの程度時間がかかるか

現金化までにどの程度時間がかかるかも個人事業主のファクタリング業者選びの軸にしてみてください。

多くのファクタリング業者が申し込みした日の当日あるいは翌日には振込対応まで進めてくれます。

しかし、数十分単位・時間単位で審査時間に差があります。

特にAI審査を導入しているファクタリング業者は入金までのスピードが圧倒的に早いです。

その日のうちに入金してもらえれば問題ない場合は気にする必要がありません。

しかし、今すぐに入金してもらいたい場合は対応可能な時間を確認しておくことをおすすめします。

オンライン申し込みに対応しているか

オンライン申し込みに対応しているかどうかも個人事業主のファクタリング業者選びの参考にしてみてください。

オンライン申し込みに対応していると、全国どこにいても申し込みしやすく、クラウドサイン契約で手続きが進められます。

近年ではオンライン対応を始めるファクタリング業者も増えつつあります。

とはいえ、まだ来店が必要なファクタリング業者もあるため、念のためチェックしておきましょう。

ちなみに、TRYのように全国出張対応しているところもあるため、出張対応の有無も探しておいてください。

借り入れたい金額の上限・下限が自社の希望に合っているか

借り入れたい金額の上限・下限が自社の希望に合っているかも考慮に入れて、ファクタリング業者を選びましょう。

ファクタリング業者によって借り入れられる金額の制限が変わってきます。

制限なしのファクタリング業者も少なくありませんが、借入可能な最低額・最高額が決まっているところもあります。

少額借入したいのに少額借入できない場合や借り入れたい金額が借りられない場合があると不便です。

できるだけ初回借入時に想定している金額だけでなく、継続的に借り入れる場合を想定して借入金額の制限を確認してください。

個人の給与ファクタリングとはどんなものか

個人が利用できる「給与ファクタリング」とは、通常のファクタリングのような「売掛金」ではなく、「給与」(雇用されている企業からの月給)を買い取ってもらう資金調達方法です。

これにより会社勤めで給与収入の方が、給料日より前に現金を手に入れることができます。

通常のファクタリングの場合は融資ではないため、ファクタリング業者に貸金業者としての登録は必要ありません。

しかし現時点では、給与ファクタリングの場合は「融資」というカテゴリーになります。

そのため、給与ファクタリングを提供する業者は、通常のファクタリングを提供する業者の場合と異なり貸金業法に則って貸金業者としての登録を行う必要があります。

個人の給与ファクタリングについて、さらに詳しく確認していきましょう。

以下のリストをクリック(タップ)していただくと、該当の解説までジャンプします。

個人の給与ファクタリングと個人事業主(フリーランス)ファクタリングの違い

個人の給与ファクタリングは貸金業に該当

個人の給与ファクタリングの仕組み

個人の給与ファクタリングと個人事業主(フリーランス)ファクタリングの違い

そもそもファクタリングとは、入金期日が来ていない請求書(債権)を買い取ってもらうことで現金化します。

ファクタリングは、欧米では法人の資金調達方法として定番の1つで、日本でも最近になって法人や個人事業主の資金調達方法として知名度を高めています。

それに対し給与ファクタリングは、個人の給与を債権として買い取ってもらいます。

給料日前に現金を受け取れるので、何かしらの理由で給料日までの生活費が足りない場合の解決方法として検討できます。

個人の給与ファクタリングは貸金業に該当

給与ファクタリングは、現在の日本では貸金業のカテゴリーに該当します。

通常のファクタリングであれば貸金業のカテゴリーではありませんが、給与ファクタリングは貸金業のカテゴリーです。

「ファクタリング=融資ではない」と認識していると、給与ファクタリングを取り扱う業者が貸金業として登録しているかどうかを気にせずに利用してしまうリスクがあります。

給与ファクタリングを利用したい方は、この点を把握したうえでよく検討したほうがいいでしょう。

「融資」なら、わざわざ給与ファクタリングを選ばなくてもカードローンやフリーローンといった選択肢もあります。

なお、給与ファクタリングは、きちんと登録を行っている業者が提供しているものであれば違法ではありません。

しかし近年では給与ファクタリングを謳う闇金業者が問題になっており、金融庁も注意喚起を行っています。

「給与ファクタリング」などと称して、業として、個人(労働者)が使用者に対して有する賃金債権を買い取って金銭を交付し、当該個人を通じて当該債権に係る資金の回収を行うことは、貸金業に該当します。

貸金業登録を受けていないヤミ金融業者により、年率換算すると数百~千数百%になる手数料を支払わされたり、大声での恫喝や勤務先への連絡といった私生活の平穏を害するような悪質な取立ての被害を受けたりする危険性があります。

また、高額な手数料を支払ってしまうと、本来受け取る賃金よりも少ない金額の金銭しか受け取れなくなるため、経済的生活がかえって悪化し、生活が破綻するおそれがあります。

ヤミ金融業者を絶対に利用しないでください。

これから給与ファクタリングをしたい方は、金融庁の注意喚起の内容も加味して慎重に検討したほうがいいでしょう。

個人の給与ファクタリングの仕組み

給与ファクタリングでは、個人の給与を債権として業者に買い取ってもらうことで、自身の給与の範囲で現金化できます。

給料日前に現金が必要なときに、前払いとして受け取れるイメージです。

給料日より前に給与を受け取るということは、実際に給料日が来たときに手元に入るお金は本来の給料より少なくなるか、給与ファクタリングの契約内容によってはゼロになります。

つまり計画的に利用しなければ、給与ファクタリングをしたことにより通常の生活を送れなくなるリスクがあります。

給与ファクタリングは現時点では融資のカテゴリーであるため、融資ではないファクタリングのメリットを期待して利用したい方には向きません。

最初から「融資」と知っていれば、その他の融資も含めて検討してみたほうがいい場合もあるでしょう。

個人の給与ファクタリングは違法といわれている

個人の給与ファクタリングは違法といわれることもありますが、貸金業者として登録を行い正式に許可を取って提供している場合は違法ではありません。

ただし、貸金業者として登録をせずに給与ファクタリングを行う違法な業者が問題になっており、違法か違法でないかを見分けるのが難しい場合もあるので要注意です。

金融庁が注意喚起を行っている通り、知らずに闇金を利用してしまうと手数料や取り立てなど様々な問題が起きるリスクがあります。

他の方法を選択できるのであれば、給与ファクタリングはしないほうが良いです。

なお、福利厚生で社員への給料前払いを実施している企業もあるので、事前に確認してみるのもいいでしょう。

個人の少額ファクタリングはいくらぐらいのものがあるの

ファクタリングは、個人(個人事業主・フリーランス)でも利用できます。

法人だけの手段ではありません。目的に合っていれば、個人にとっても良い選択肢です。

個人の少額ファクタリングに対応しているところは「1万円」「10万円」「30万円」くらいから利用可能となっています。

具体的な利用可能下限額はファクタリング業者によって異なるため確認が必要ですが、30万円くらいまでであれば少額ファクタリングといえます。

1,000万円以上のお金が動く法人の大規模なファクタリングではなく、個人が少額で利用することもできるファクタリング。

ただし、請求書の相手が個人事業主やフリーランスである場合は対象外となることがあります。また、ファクタリングは融資ではないとはいえ審査はあります。

請求書の相手の信用度が高ければ高いほど有利な条件になりやすい傾向があります。

そのため、基本的には請求書の相手が法人である場合に利用しやすくなります。

とはいえ個人事業主やフリーランスにとってもビジネス資金の調達方法として便利なファクタリング。少額の資金調達に対応しているところもあります。

ここでは個人が少額ファクタリングをする場合について視点を当てていきます。

1万円~できる個人事業主やフリーランス向きの少額ファクタリング

個人が1万円の少額調達する場合の手数料の参考例

個人の少額ファクタリングのメリット

個人の少額ファクタリングのデメリットは手数料と選択肢が狭まること

個人の少額ファクタリングを選ぶときに避けるべきポイント

1万円~できる個人事業主やフリーランス向きの少額ファクタリング

個人の少額ファクタリングを利用したい方に向けて、1万円~少額での資金調達ができるファクタリング業者をピックアップしました。

| ファクタリング業者名 | 資金調達可能額 | 手数料 |

|---|---|---|

| QuQuMo | 1万円~ | 1~14.8% |

| ペイトナーファクタリング | 1万円~ | 10% |

| labol(ラボル) | 1万円~ | 10% |

| FREENANCE | 1万円~ | 3~10% |

| PAYTODAY | 1万円~ | 1〜9.5% |

ファクタリング業者によっては、最低でも利用金額は「10万円~」「30万円~」「50万円~」というところも珍しくありません。

1万円~資金調達できるファクタリング業者のほうが少数派です。

少額の1万円~ファクタリングを利用したいなら、ぜひこの中から検討してみるといいでしょう。

個人が1万円の少額調達する場合の手数料の参考例

個人が少額のファクタリングを利用する場合、手数料は審査によって決まるので、人により異なります。

しかし1万円だけ資金調達する場合には、ファクタリング業者が提示する上限の手数料が適用されると考えておいたほうがいいでしょう。

例えばペイトナーファクタリングとlabol(ラボル)は、手数料が一律10%です。

となると上限の手数料が適用されやすい少額の取引である1万円でも10%であるとわかるので安心です。10万円、20万円、30万円といった少額取引でも手数料を事前に把握できるのはメリットです。

| ファクタリング業者名 | 1万円の手数料 | 10万円の手数料 | 30万円の手数料 |

|---|---|---|---|

| ペイトナーファクタリング | 1,000円 | 10,000円 | 30,000円 |

| labol(ラボル) | 1,000円 | 10,000円 | 30,000円 |

もしも早急ではなく少し時間をかけてチェックできるなら、もっと手数料を抑えられるファクタリング業者が見つかる可能性はあります。

少額ファクタリングは特に、手数料を引くと入金される額が少なくなりやすいので、手数料にこだわりたいなら複数社に相談してみると節約しやすいでしょう。

個人の少額ファクタリングのメリット

個人の少額ファクタリングのメリットは、融資よりもリスク少なく資金調達できることです。

ファクタリングなら審査はシンプルで、融資ではないので利子がつくこともなく、計画的に資金調達が可能です。

個人事業主やフリーランスにとっても、ビジネスを進めるうえで強い味方になってくれるはずです。

また、ファクタリングは速いところなら申し込みから2時間後には資金調達(入金)が可能です。

特に少額のファクタリングであれば高額の場合よりスピーディーさに期待できます。

便利な方法です。

個人の少額ファクタリングのデメリットは手数料と選択肢が狭まること

個人が少額ファクタリングを利用するデメリットは手数料と、選択肢が狭まることです。

少額ファクタリングは元々額が小さいことから、そこから手数料を引くと残った額がとても少なく見えてしまう可能性があります。

とはいえ、例えばカードローンを利用して1万円を借りる場合に適用される利子より、ファクタリングでかかる手数料のほうが抑えられる可能性があります。

選択肢については、10万円のファクタリングであれば選択肢は増えますが、1万円の場合は対応できるファクタリング業者が限られることです。

限られるとはいえ、対応できるファクタリング業者はあるので、大量の選択肢の中から選びたいなどのこだわりがないのであれば特に問題はないでしょう。

個人の少額ファクタリングを選ぶときに避けるべきポイント

個人が利用できる少額ファクタリングがあるとご紹介しました。

目的に合っていれば便利ですが、個人の少額ファクタリングには注意点もあります。

ここでは、個人の少額ファクタリングを選ぶときに避けるべきポイントを見ていきましょう。

【要注意】審査なしの個人ファクタリング

審査なしでファクタリングを利用できると謳うファクタリング業者には要注意です。

通常であればファクタリング業者は提出書類を基に取引先の信用度や売掛金の回収リスクなどを総合的に審査します。そして買取金額やファクタリング手数料を決定します。

もしも審査をしないファクタリング業者があれば、そこはファクタリング業者ではなく闇金である可能性が高いです。

トラブルに巻き込まれるリスクがあるので、ファクタリングを利用するなら審査があるところを選びましょう。

審査に不安がある場合にはQuQuMoなど審査通過率98%のファクタリング業者の中から申し込み先を選ぶといいでしょう。

必要書類が請求書のみの個人ファクタリングは違法の可能性あり

必要書類が請求書のみの個人ファクタリングは違法の可能性があるので、避けたほうがいいでしょう。

通常ファクタリングの利用には、請求書の他に最低でも身分証は求められます。

請求書1点だけで審査できるところではなく、最低でも2点以上の提出が求められるファクタリング業者を選ぶほうがいいです。

例えばQuQuMoは信頼でき安心して利用できるファクタリング業者で、個人の少額ファクタリングも可能。審査通過率98%という条件であり、提出書類はファクタリング業界でもトップ水準で少ない2点だけです。

申し込み時に必要書類が少ないファクタリング業者がいいなら、書類2点で申し込めるQuQuMoを選んでおけば問題ありません。

通帳なしで個人ファクタリングを利用可能か

ファクタリング業者の中には、オンライン完結でき必要書類も少なく気軽に申し込めるところがあります。

続いては!個人事業主やフリーランスの場合で通帳なしでファクタリングをしたい場合、必要書類が少ないところであれば申し込めるかどうか確認していきましょう。

個人のファクタリングは原則として申し込みに通帳が必須

個人のファクタリングは通帳のコピーで対応できる

通帳なしで個人のファクタリング可能と謳う業者には要注意

個人のファクタリングは原則として申し込みに通帳が必須

個人のファクタリングは原則として申し込みに通帳が必須です。

ただし、「原則」としてなので、中には通帳を提出しなくても申し込みできるファクタリング業者は存在します。

その場合でも通帳の代わりになる書類の提出を求められます。

その内容によっては、通帳の原本もしくはコピーを提出するほうが楽だと感じる可能性があります。

【理由】売掛金の存在や売掛先との関係性を証明しなければいけないから

ファクタリングの申し込みに原則として通帳が必要な理由は、売掛金の存在や取引先との履歴など、信用力を総合的に判断するため

に重要な役割を果たすものだからです。

売掛先との関係性の証明は通帳以外でもできる場合がありますが、通帳だとスムーズで申し込み者側も用意しやすいので指定されやすいです。

個人のファクタリングは通帳のコピーで対応できる

ファクタリングの申し込み時に通帳を提出する場合、原本もしくはコピーでも問題ありません。

オンライン完結できるファクタリング業者の場合は、原本ではなく写真やコピーでの提出を行う形になります。

通帳なしで個人のファクタリング可能と謳う業者には要注意

通帳なしで個人のファクタリングが可能と謳う業者は注意が必要です。

先に触れた通り、通帳の代替書類を提出すれば申し込めるファクタリング業者もありますが、そのような指定もなく通帳なしでできることを謳う場合は警戒したほうがいいでしょう。

ファクタリング業者のフリをした闇金業者である可能性が高いです。

繰り返しになりますが、「書類が少ないほうがいい」という理由で通帳を提出しなくていいファクタリング業者を探すなら、通帳は必須ですが通帳と請求書の2点だけ準備すれば申し込めるQuQuMoなどを検討してみるといいでしょう。

QuQuMoは、少額ファクタリングにも高額ファクタリングにも対応しています。

個人事業主のファクタリングのよくある質問

個人事業主のファクタリング業者に関するよくある質問として主に以下の2点があげられます。

個人事業主はなぜファクタリングの審査に通過しづらい?

個人事業主は法人と比べて信用度に欠けてしまうために、ファクタリングの審査に落ちにくいと言われています。

個人事業主は税理士に依頼せずに帳簿を作成しているケースが多く、その場合だと経営状況が正しく反映されているとは限りません。

ファクタリング審査の際に決算書をはじめとした書類の提出が求められ、個人事業主の決算書は信頼性に欠けると判断されやすいです。

また、個人事業主だと少額借入になりやすく、ファクタリング業者側としてはあまり少額の借入になると手もとに入る利益が少なくなってしまいます。

借入金額の点でも個人事業主はファクタリンの審査に不利に働きやすいです。

審査なしで通過できるファクタリング業者はある?

審査なしで通過できるファクタリング業者は存在しません。

審査なしでファクタリングが利用できてしまうと、ファクタリング業者側が売掛金を回収できなくなるリスクが発生してしまいます。

ファクタリング業者の審査では、利用者よりも売掛先の企業を対象とした審査が行われます。

売掛先の企業が倒産の危険性がなく、売掛金が回収できると判断できると審査に通過可能です。

加えて、ファクタリングでは償還請求権が発生しないため、無理やりサービス利用者から売掛金が回収できない決まりになっています。

上記の仕組みからファクタリングで売掛先の企業を対象とした審査は欠かせません。

また、ファクタリングに申し込んだ方の債権が不良債権である可能性もあります。

仮に審査なしでファクタリングできると打ち出した業者があると、どうしても資金調達したい業績の悪い状態にある個人事業主は不良債権を対象に資金調達しようとしてしまいます。

不良債権による資金調達を防ぐ意味でも、ファクタリングでは審査が行われていることを押さえておいてください。

投稿者:

タグ:

コメントを残す